本文来自微信公众号“半导体芯闻”,作者/李晨光。

作为半导体产业的三大支柱之一,存储芯片的重要性无需多言,在消费电子、智能终端、数据中心等诸多领域有着非常广泛的应用。

但从市场层面来看,在经历了前两年半导体行业“缺芯潮”的火热需求之后,存储市场逐渐冷却。2022年开始,尤其是下半年以来,存储芯片市场下行趋势愈发明显,急速反转的供需关系、直线下滑的需求,让整个供应链都措手不及,数家芯片巨头纷纷拉响业绩警报。

直到2023年,半导体市场仍面临下行压力。为缓解库存,存储芯片原厂相继实行减产和降价策略。近一年来,存储芯片价格持续下跌,较高点几近腰斩。

在经历了漫长的行业下行周期之后,近期存储赛道释放出了多个乐观信号,库存减少、订单见长、原厂酝酿涨价等一系列反转迹象都在表明——整个存储行业的周期底部越来越明显,存储芯片行业拐点将至。

另外,存储芯片板块多股异动拉升,也侧面证明了存储市场目前似乎正在迎来转机。

存储芯片,释放出哪些复苏信号?

存储市场景气度的核心取决于库存和市场需求,即供需关系。

从需求端来看,手机、服务器、PC是存储的三大终端应用,2022年四季度分别占DRAM终端应用的39%、34%、13%,以及NAND Flash的37%、28%、18%。汽车和AI服务器等新增量市场发展迅速,但短期内基本盘较小,更看中长期预期。

消费电子“破冰”

近期供应链逐渐释出PC、手机的终端需求都有走出谷底的征兆,纵使需求升温缓慢,但最糟的时间希望已经过去。

近日有消息报道,英特尔新一代消费型笔电平台Meteor Lake预计第4季度问世,搭载的DRAM由目前主流的DDR4升级为DDR5。随着英特尔新平台宣告DDR5时代来临,代表未来AI运算资料量大增下,更高传输速度及更高容量搭载量的DDR5 DRAM将可望全面成为PC、笔电及服务器的新主流。

对此,三星、美光及SK海力士全球DRAM三大巨头都已着手在第4季全面开始拉高DDR5产能,逐步取代目前主流DDR4,迎接即将到来的DDR5商机。

其中,三星规划量产12纳米制程的32Gb DDR5,在相同的封装尺寸上,容量可望翻倍,代表未来同一条DRAM模块上,可搭载的容量有望大幅看增;美光则预计在明年上半年冲刺1β制程的32Gb单片DRAM芯片,使未来128Gb规格的DRAM模块将可望顺利问世;SK海力士则将以1β制程的DDR5冲刺市场。

笔电市场的复苏或将带动其余品类的消费电子产品景气度上行,从而多重需求驱动存储芯片市场的增长。

群联称目前已看到来自大陆的模组与智能手机客户需求增强,部分客户甚至已接受了30%至35%的价格上涨。

智能手机、消费性电子大厂经历了漫长的库存消化后,部分零部件、芯片库存开始有备货需求,一些动作慢的厂商已经发现:买不到便宜芯片了!

有供应链人士表示,这几个月来包括手机品牌厂、存储模组厂的采购都轮流去韩国谈NAND Flash价格,韩国大厂先发制人表示,减产后供需缺口达20%-30%,如果没有在7月前签约,现在才来追加货源只能接受涨价。

据悉,OPPO、vivo存储缺口较为紧张,小米、传音等已从其他渠道确保了NAND Flash的供货,这也能看出这一波NAND Flash涨价是上游原厂忍了很久后的大动作调涨。另外,一些嗅觉敏锐的模组厂已经偷偷提高库存水位,买了一些低价芯片先囤着等涨价。

AI带货强劲

今年开年以来,AI浪潮火热在一定程度上催化存储行业的需求复苏,被AI服务器引爆的HBM新型存储需求迅速增加,价格也水涨船高,HBM3规格DRAM价格甚至上涨5倍。

HBM“救场”存储芯片巨头财报,也成为当下亮点。三星电子存储业务所在DS部门季度亏损收窄,SK海力士销售额超出分析师预期,美光也表示,生成式AI驱动对AI服务器的需求,成为公司业务的强劲支撑。

生成式AI市场的扩张已迅速推高了对AI服务器内存的需求,据美光测算,AI服务器对DRAM和NAND的容量需求分别是传统服务器的8倍和3倍,预计将带动服务器存储需求实现数倍增长。

AI服务器不仅带旺HBM,也使DDR5需求急速上升,激励厂商出货快速增加。基于上述趋势,HBM3、DDR5以及NAND等高端存储产品的销量开始提升。

在AI浪潮推进下,HBM需求高涨,虽然今年缩减开支是重头戏,但存储芯片巨头们在HBM方向的投资仍相当舍得。据TrendForce调查显示,存储原厂在面临英伟达、AMD以及微软和亚马逊等云服务厂商自研芯片的加单下,试图通过加大TSV产线来扩增HBM产能。从目前各原厂规划来看,预估2024年HBM供给位元量将年增105%。此前TrendForce预测,2023年HBM需求量同比增长58%,2024年有望再增长约30%。

美光在三季报中表示,快速增长的人工智能领域对存储芯片的需求提高了投资者对企业未来营收的预期,伴随着消费电子产品去库存的加速,传统产品的营收贡献大概率会在下半年回升,行业内当前普遍认为存储芯片产业在2023年下半年复苏。

SK海力士也在业绩说明会上解读近期存储器市况时表示:“用于AI的存储器需求强势将在今年下半年得到延续,半导体存储器企业的减产效果或将逐渐明显。”

南亚科表示公司在部分应用领域已出现急单,消费电子、电视、物联网等三大应用客户需求回温,工控相关接单也持续发烫,客户急单涌入,而且“量也不少”。

综合需求端情况来看,智能手机、PC边际改善,终端库存基本出清,未来新品发布,容量升级均拉动需求改善;服务器方面,AI算力紧俏拉动HBM需求,三大厂争先布局HBM,叠加通用服务器CPU升级推动DDR5渗透,预计下半年需求加速改善。

此外,汽车存储市场发展迅速,随着汽车电动化、智能化与网联化不断推进,拉动车载存储器需求。根据Yole报告,2021年,汽车存储器市场规模达到43亿美元,预计2021到2027年的年均复合增长率为20%,超过同期存储器市场和汽车半导体市场的增速。

另外,高速存储、高可靠性、数据安全性相关应用也将具有很大的发展潜力,比如5G基站、物联网、云计算、大数据、智能工厂、可穿戴设备等新兴应用,对存储芯片的功耗、安全性、传输速率、体积和成本会有更高的要求。

虽然这些细分应用短期内并不能直接改变存储芯片市场大趋势,但其丰厚的利润率和增量也将在一定程度上让存储芯片厂商受益,而且长期需求值得关注。

存储原厂减产奏效

存储行业寒风呼啸已久,推进库存去化、供需平衡,都离不开供应商对产能的控制。

自去年四季度开始,存储芯片厂商持续通过缩减产能的方式来调整市场供需失衡情况。如果按正常生产周期3-4个月来看,各厂商的减产动作在半年后才会逐渐显现成效,预计供给有明显收缩减产效果将在Q2、Q3加速显现。

据闪存市场分析,在存储厂商坚定减产、克制低价供应之下,整体存储行情呈现“L”型触底,库存去化情况有望进一步改善。

随着全球大厂调整产能和产线稼动率,库存已经开始回调。据了解,今年年初三星NAND库存水位超过20周,最高一度飙升至28周,但最近已降至18周,目标年底NAND库存正常化(6-8周水平)。

鉴于2023年基期已低,加上部分记忆体产品价格到相对低点,DRAM及NAND Flash需求位2024年成长率分别为13.0%及16.0%。尽管需求位有回升,2024年若要有效去化库存,并回到供需平衡状态,重点还是仰赖供应商对于产能有所节制。一旦供应商产能控制得宜,存储芯片均价则有机会反弹。

根据美光FY23Q3法说会信息,其计划将DRAM和NAND晶圆开工率进一步减少至接近30%,预计减产将持续到2024年,这或也将对应三星、SK海力士等存储大厂FY23Q2的晶圆开工率情况。

在大厂纷纷减产影响下,存储市场的供给将会持续减少以应对当前客户足量的库和下游萎靡的需求,最终驱动供求关系稳定地趋于平衡。

而随着终端客户和渠道商的库存逐步缓解,存储厂商拒绝再降价出售甚至询单报价频传上涨,目前已经看到部分产品价格边际改善。

存储芯片,价格调涨

顺应存储芯片价格走出底部的定律,减产后的下一步自然就是涨价。各大存储芯片原厂上半年财报都亏怕了,进入下半年赛局势必想要拿回“发球权”。

从终端市场反馈来看,由于存储芯片价格几乎已达很多原厂的成本价,几大存储芯片原厂在前段时间已各自采取措施,拒绝对芯片降价。DRAM及NAND Flash将不再接受低于现阶段行情的询价。

今年Q2起,多家供应商发出触底信号。先是三星和美光向经销商发出通知,不再低价接单DRAM及NAND Flash,拒绝接受低于4月的报价。5月份,有消息称长江存储原厂闪存正式开始涨价3-5%幅度后,三星电子、SK海力士等正在考虑提高报价。6月下旬,供货商中仅三星愿意进行cSSD提前交易,经销商希望供货商让步但都遭拒绝。

野村证券发布了存储芯片涨价的预期:第三季主要存储芯片价格已趋稳定或上升,价格较高的HBM、DDR5和LPDDR5X组合增加,使存储芯片平均单价有望上涨5%-10%。

此外,另据Digitime报道,国内NAND Flash模组厂近日已暂停报价及接单,将配合芯片原厂报价调高8%-10%。预计此举将有望拉动NAND Flash价格逐步回升到制造成本线。

天风国际分析师郭明錤日前也发文称,继三星在8月份涨价后,美光也自9月开始调涨NAND Flash晶圆合约价约10%,将有助于改善美光下半年获利。

实际上,在此之前,三星已下令暂停第六代V-NAND成熟型制程产品报价,低于1.6美元者全面停止出货。已有两大厂商私下证实,并表示“先前该产品1.45-1.48的美元低价位,未来不会再出现了”。

近日,从供应链获悉,512Gb存储颗粒价格最低价从1.4美元直接拉上1.85美元,现货价格甚至喊上2美元。不到一个月时间,现货价格反弹将近40%,目前几乎所有的存储芯片供应商都有意跟进,包括长江存储也将在近期再度发函给客户调涨价格。

存储颗粒的涨价意味着下跌趋势趋缓,市场价格复苏有望快于预期。

除了存储芯片价格看涨外,主控芯片也有涨价趋势。群联CEO潘健成表示,近期部分NAND主控芯片供应短缺,主要是一些工业用产品或高端应用,如UFS、PCIe产品,这正是市场反弹的信号。群联预计PCIe 4.0 DRAM-Less无缓存主控芯片、PCIe 5.0 DRAM-Less主控芯片,最有可能抓住下一波复苏机会。

据台湾经济日报援引美国市场调查机构的最新报告称,美光、西部数据等存储芯片供货商认为产品价格已跌到底,开始取消以折扣价提前进行批量交易的模式,甚至开始抬高价格。该调查机构预计,Q3起存储芯片价格下跌幅度将会收窄,部分产品合约价格很可能从Q4起出现上升拐点,不同产品线情况有别,明年有望全面复苏。

总体来看,在存储市场加速筑底的背景下,终端备货需求逐季增强,叠加上游厂商减产、缩减资本开支,存储芯片供需格局改善的迹象加速显现。

不过,从应用市场需求来看,关键还是在于手机、消费电子、PC等市场的终端需求能够如预期逐渐爬升,不能再有什么大型负面消息冲击买气,才能让整个存储芯片市场顺利重回正常循环。

存储下行周期,尽头将至

从历史周期维度看,存储行业周期约为3-4年,本周期自2020年Q1起始,于2022年Q1价格阶段性见顶,目前已连续6个季度降价。

同时,随着上游存储原厂纷纷祭出稳价、减产举措,存储行业陆续开始出现环比向好走势。多家存储头部厂商都表示,行业已经开始筑底。

韩国作为存储行业的绝对领先者,其8月半导体出口同比大减21%,连续13个月减少,但环比略增15%,继第一季触底之后,改善势头持续,呈现恢复趋势。

这个数据也在表明,存储芯片最坏时刻已经过去,行业拐点开始出现。

正如三星、SK海力士、美光在财报中所言,在销量逐步增长的推动下,存储芯片需求Q2一直低迷,然后在下半年开始逐步回暖,或将在今年晚些时候走出低谷。美光执行长Sanjay Mehrotra在6月底的法说会也释出存储器低谷已过,目前静待下个景气复苏循环到来。

存储利空出尽,半导体工业加快复苏

存储芯片是半导体标准化程度最高的市场,周期性表现显著、市场弹性较强。行业景气度受供需关系影响较大,呈现出较强的周期性,被视为半导体产业周期的风向标。

综合供需关系、价格、库存等上述各项因素来看,存储周期底部已至,同时考虑到存储巨头在今年巨亏之下坚定通过降低资本开支、减产调节库存、控制市场过剩的供应总量,以及下游需求企稳,AIGC推动数据中心建设、汽车智能化快速推进、消费电子缓慢复苏均将带来大量存储器需求,存储市场需求有望加速回暖。

根据历史数据表现来看,半导体和存储市场周期性趋同,但存储行业整体波动性较大,弹性较强。在整体行业处于下行周期时,存储市场往往会受到更大冲击,而相应地若处于从低谷持续回暖的上行周期,存储芯片市场也将会相对受益更多。

因此,存储芯片从利空出尽到市场开始反转,其拐点的出现或许也暗示着半导体行业将加快复苏。

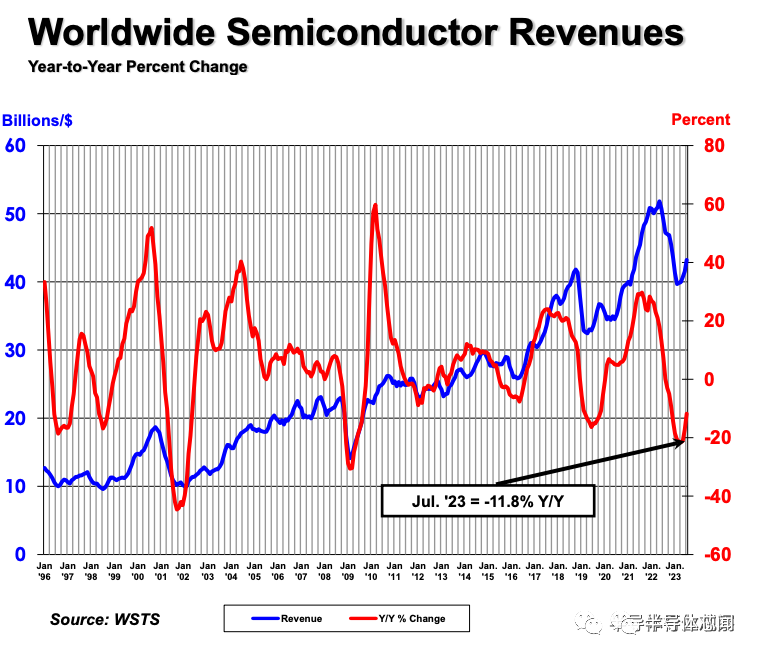

据半导体行业协会(SIA)日前数据显示,2023年7月全球半导体行业销售额总计432亿美元,环比增长2.3%。

SIA总裁兼首席执行官John Neuffer对此表示:“今年全球半导体市场经历了温和但稳定的月度增长,7月份的销售额已经连续第四个月增长。与去年相比,全球销售额仍然下降,但7月份的同比降幅是今年迄今为止的最小差距,这为我们对2023年剩余时间及以后的前景感到乐观提供了理由。”