本文来自微信公众号“半导体行业观察”,作者/Yole。

先进封装(AP:Advanced Packing)行业正在经历一个令人着迷的重大进步阶段。

随着摩尔定律放缓,以及2nm节点以下器件的开发获得台积电、英特尔和三星等行业巨头的大量研发投资,先进封装已成为提升产品价值的宝贵途径。这种方法在扩展(scaling)和功能(functional)路线图方面都具有优势,可满足改进集成的需求、助力进入超越摩尔时代以及成为人工智能、5G和高性能计算(HPC)的有影响力的驱动因素。

电子硬件需要高效的计算能力、高速和高带宽、低延迟、低功耗、增强的功能、内存、系统级集成以及成本效益来支持这些要求。先进的封装技术能够很好地满足这些不同的性能要求和复杂的异构集成需求,使其成为在各种封装平台上运营的企业蓬勃发展的最佳时机。

尽管2022年半导体行业经历了经济放缓,整体下滑了6%,但先进封装表现出了韧性,实现了443亿美元的骄人收入。这证明了先进封装的持续需求和重要性,与当前的宏观经济趋势无关。

在看到消费者对更小、更快、价格实惠且节能设备的期望不断提高,半导体行业的各个参与者(包括OSAT、IDM和代工厂)都认识到先进封装的重要性。这些公司通过专注于先进封装技术,将自己战略性地定位为技术进步的关键贡献者。他们利用独特的商业模式来推动创新并满足市场不断增长的需求。

值得注意的是,半导体制造的价值开始从前端流程转移到后端流程。这种转变主要是由先进封装的重要性日益增加推动的,这正在导致传统上由OSAT主导的封装和组装业务发生转变。英特尔等主要参与者正在战略性地扩大其业务,借助各种商业模式利用这个市场,并逐渐蚕食OSAT的市场份额。凭借强大的前端能力,这些半导体巨头正在积极参与先进封装领域。

先进封装,格局生变

先进封装格局已经演变,从封装基板平台过渡到硅。这一转变为台积电、英特尔和三星等行业领导者提供了大量机会,展示他们作为新AP技术创新者的实力。在这些参与者中,台积电明显成为领跑者,引领尖端先进封装平台的开发,范围从扇出(InFO)到2.5D硅中介层(CoWoS)和3D系统集成芯片(SoIC))。

这些参与者凭借其能力,正在推动AP市场的进步,开创创新的新时代,并突破封装技术的界限。他们的贡献有助于塑造先进封装的未来,并将他们定位为这一快速发展细分市场的关键影响者。

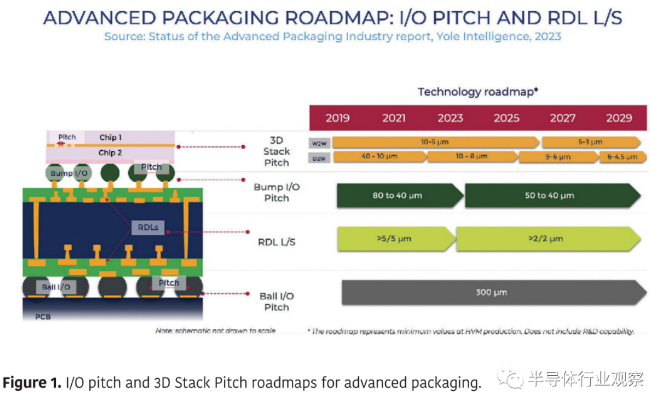

先进封装在克服die和PCB之间的尺寸差距方面发挥着重要作用。虽然扩展路线图面临挑战(图1),只剩下三个重要参与者且进展速度较慢,但在小芯片和异构集成的推动下,功能路线图已经获得了关注。AP技术大力支持这一功能路线图,通过整合新功能并保持或增强性能,同时降低成本,为半导体产品增加价值。

为了满足消费者需求并满足异构集成的需求,系统级封装(SiP)等多芯片封装解决方案正在开发中。这些解决方案提供了改进的功能性能和更快的上市时间。然而,这迫使亚太厂商在先进封装的工艺、材料和设备方面进行创新。通过分解或复制单片SOC获得的Chiplet配置可降低成本并缩短上市时间,同时提供组合不同前端节点的灵活性。他们发现服务器、个人电脑、智能手机和汽车市场的采用率越来越高。

缺乏标准化的芯片间互连/接口解决方案带来了挑战,但UCIe联盟等努力旨在解决这个问题。AMD、英特尔和苹果等主要参与者正在通过专注于美国、中国和欧洲的投资和活动来推动小芯片解决方案。该行业正在积极致力于解决Chiplet挑战,并通过“开放计算项目”和“UCIe”等举措开发开放、现成的解决方案。这些合作旨在创建通用互连解决方案,同时加速基板制造、封装组装和测试工程的进步。

对下一代制造工具的投资,特别是die-to-die和die-to-wafer混合键合(Cu-Cu直接键合),对于实现2.5D/3D堆叠和异构集成至关重要。这些先进的键合技术提供超细间距互连,消除了底部填充、UBM(Under Bump Metallurgy)和焊料电镀的需要,从而显著减小了外形尺寸。

该行业的主要参与者,包括拥有集成芯片系统(SoIC)平台的台积电,在内部开发混合键合技术方面取得了长足的进步。SK海力士和联华电子等其他公司已获得Adeia混合键合技术的许可。

材料开发也是一个优先事项,重点是新型介电材料、模塑料、底部填充材料和焊料互连,以满足下一代硬件的苛刻要求。这些在混合键合和材料开发方面的投资和进步对于实现2.5D/3D堆叠、异构集成、小型化、更高的集成密度和改进的信号性能至关重要。行业领导者、研究机构和材料供应商的共同努力正在推动3D小芯片系统架构、设计标准和电气测试标准的令人兴奋的发展,从而塑造高度先进和紧凑的电子设备制造的未来。

此外,在微缩封装特性方面取得突破需要半导体封装行业主要供应商的紧迫感。开发先进封装技术和材料对于推动先进封装市场的整体增长和满足半导体行业不断变化的需求至关重要。

OSAT龙头,遥遥领先

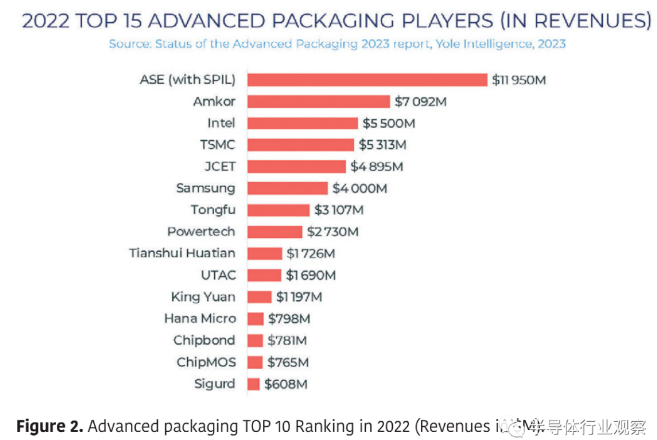

仔细观察2022年排名前30的OSAT企业的财务状况,就会发现领先的10家公司与其他公司之间存在显著差异(图2中的前10名排名)。这些顶级OSAT在大量投资的支持下,与同行相比已形成显著的性能差距。排名靠后的公司面临更高的风险,特别是如果它们需要差异化技术或知识产权,可以通过并购作为退出策略。

2022年,著名的超大规模OSAT日月光以119亿美元的令人印象深刻的收入(不包括USI,包括SPIL)成为排名中的领跑者。ASE也有相当大的资本支出,年内投资约17亿美元。这几乎是第二大OSAT公司Amkor的两倍,后者投资了9.08亿美元。缩小这些玩家之间的差距无疑将是一项具有挑战性的工作。台积电重新夺回排名第四的位置,仅次于排名第三的英特尔,他们2022年在封装方面收入分别约为53亿美元和55亿美元。台积电的成功可归功于其专为CoWoS、InFO和SoIC领域的强化产品开发的,专为高性能计算(HPC)和5G开发准备的产品。

来自中国台湾的企业继续主导先进封装市场,到2022年将占据43%的市场份额,超过其他国家或者地区的表现。日月光的卓越表现将宝岛在这个领域的地位推向了新的高度,实现了创纪录的收入并展示了增强的能力。2022年,AP厂商的总收入达到约600亿美元,其中ASE就贡献了近20%。值得注意的是,前10名厂商合计占AP总收入的80%,凸显了他们在行业中的主导地位。

2022年,封测厂商的研发支出从2021年的15.8亿美元小幅下降至13.1亿美元。排名前六的厂商(均超过1亿美元)与其余竞争者之间的研发投入存在显着差异。ASE是唯一一家为研发计划拨款超过4.5亿美元的参与者,以保持市场竞争优势需要持续的技术创新。从长远来看,研发投资较小的企业可能需要帮助来维持其生存能力。因此,他们的选择有限:要么增加研发投资,要么为潜在的收购或合并做好准备。

未来可期,各出奇招

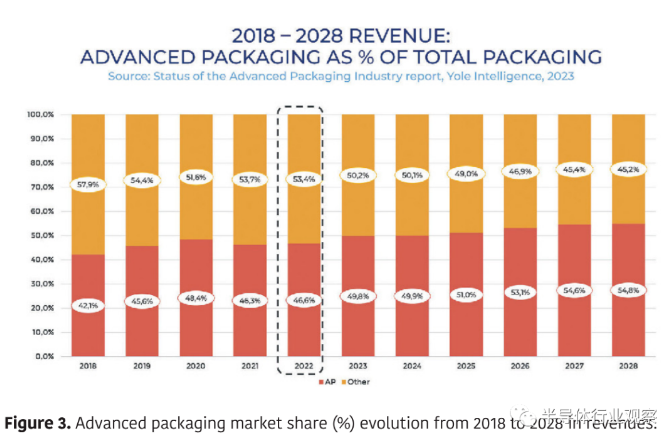

根据Yole Intelligence的预测,到2025年,先进封装的收入将超过传统封装(图3)。2022年,IC封装市场总额将达到950亿美元。其中,AP占440亿美元,预计2022年至2028年复合年增长率为10%,到2028年将达到786亿美元。同时,传统封装市场预计同期复合年增长率为4.15%,预计到2028年,整个封装市场的复合年增长率将达到7.1%,价值分别达到647亿美元和1,430亿美元。

尽管受经济放缓、通胀加剧、冲突、库存不足等因素影响,2022年半导体行业同比下滑6%,但同期先进封装市场却增长了10%。AP市场预计将在2023年继续增长,预计同比增长率约为6%。这种增长可归因于上述技术趋势和AP领域的关键投资。

在各种AP平台中,预计嵌入式芯片(ED:Embedded Die)、2.5D/3D堆叠和倒装芯片的收入复合年增长率最高,预计增长率分别为30%、18.7%和9%。这些技术的市场渗透率正在不断提高,3D堆叠在人工智能、高性能计算(HPC)、数据中心、互补金属氧化物半导体图像传感器(CIS)和3D NAND中找到了应用。与此同时,ED正在汽车、移动和基站领域得到采用。

2022年,移动和消费市场占先进封装总收入的大部分。收入增长最快的部分预计是电信和基础设施,预计增长率约为17%,从而导致市场增长份额从2022年的20%增加到2028年的27%。此外,预计2022年至2028年汽车和运输领域的复合年增长率将达到10%,到2028年收入将达到约70亿美元。

2022年,倒装芯片技术在各种AP技术中贡献了约51%的收入。然而,到2028年,其市场份额预计将下降至47%左右,而2.5D/3D堆叠百分比预计将从2022年的约21%增加到2028年的33%。2.5D/3D堆叠预计将继续保持其增长势头。

得益于AI、HPC、3D NAND、2.5D基于中介层的芯片分割、异构集成、3D片上系统(SoC)和堆叠式CIS等领域的采用,该技术实现了令人印象深刻的增长,复合年增长率约为30%。扇出型封装市场本来就很小,预计到2028年,其市场份额将从2022年的4%下降到3%。相反,嵌入式芯片预计在未来五年内以30%的复合年增长率增长,原因是来自电信和基础设施、汽车和医疗等行业的需求。

总之,先进半导体封装行业正在取得显著进步和弹性增长。先进封装技术能够很好地满足高性能计算、人工智能和5G不断变化的需求。尽管半导体行业经济放缓,先进封装在2022年仍实现了10%的显着收入增长。预计到2025年收入将超过传统封装。以日月光为首的中国台湾企业占据市场主导地位,但半导体巨头台积电、英特尔、三星等都在积极参与和推动创新。

工艺、材料和设备方面的持续技术进步对于先进封装未来的成功至关重要,从而实现异构集成并满足下一代硬件的需求。该行业的增长和韧性预示着一个充满希望的未来,其特点是关键参与者之间的持续合作和创新。