本文来自半导体产业纵横,作者:刘冰洋,四川大学微电子学院。

尽管与国际大厂相比,我国模拟芯片企业起步较晚,但目前我国半导体行业进入天时地利人和的黄金发展期。

持续了两年之久的“缺芯潮”正逐渐褪去,但结构性缺芯仍在持续。根据Susquehanna Financial Group相关数据显示,2022年2月份全球芯片平均交货期超过半年以上,创出历史新高。电源芯片、信号链芯片等模拟芯片可能成为2023年缺芯重点。

什么是模拟芯片?

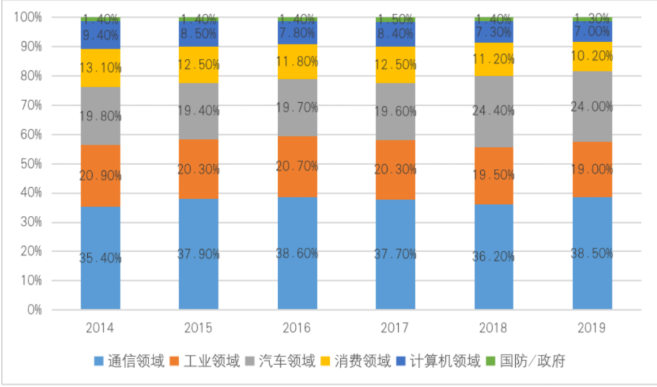

模拟芯片指由电阻、电容、晶体管组成,用于处理连续形式信号(如声音、光、温度等)的集成电路,是连接物理世界与数字世界的桥梁,作为处理外界信号的第一关,从全球模拟芯片终端应用领域看,其广泛应用于无线通信、汽车、工业、消费电子、电脑等领域,下游应用市场分布复杂。其中,通信和汽车应用占比不断提升,到2019年,市场占比已经达到62.5%,成为模拟芯片市场主要增长动力。

模拟芯片下游应用占比情况(数据来源:IC insights)

根据WSTS(世界半导体贸易统计组织)的数据,全球模拟芯片市场规模由2003年的268亿美元增长到2020年的557亿美元,占半导体领域整体市场的12.6%、集成电路市场的15.4%,预计21、22年将分别增长31%、9%达到728亿美元、792亿美元。

模拟芯片根据功能划分,可分为电源管理芯片、信号链芯片和射频芯片,其中电源管理芯片和信号链芯片合计约占市场七成。

电源管理芯片是模拟芯片最大的细分市场,是所有电子产品和设备的电能供应中枢和纽带。2020年全球电源管理芯片市场规模约为330亿美元,电源管理芯片具有应用范围广、细分品类众多的特点,包括AC/DC转换器、LDO(低压差线性稳压器)、LED驱动器、马达驱动器、电源监控器、过流保护、过压保护等。信号链芯片是连接物理世界和数字世界的桥梁,负责对模拟信号进行收发、转换、放大、过滤等,产品主要包括线性产品、转换器产品、接口产品三大类。根据IC Insights的报告,全球信号链模拟芯片的市场规模将从2016年的84亿美元增长至2023年的118亿美元,年均复合增速约5%。

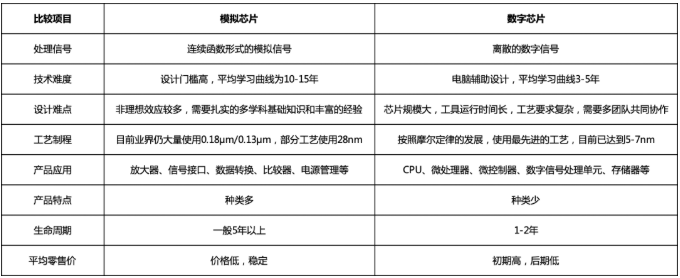

模拟芯片VS数字芯片

与数字芯片相比,模拟芯片更注重满足现实世界的物理需求和实现特殊功能,追求高信噪比、高稳定性、高精度和低功耗等特性,其性能并不随着线宽的缩小而线性提升,因此模拟芯片不追逐先进制程,更注重稳定和成本。此外,模拟芯片具有应用领域繁杂、生命周期长、人才培养时间长、价低但稳定、与制程配合更加紧密等特点。基于这些特点,产品、客户、人才需要模拟芯片企业长期积累,也是其长期竞争优势的主要来源。

模拟芯片发展现状及市场格局

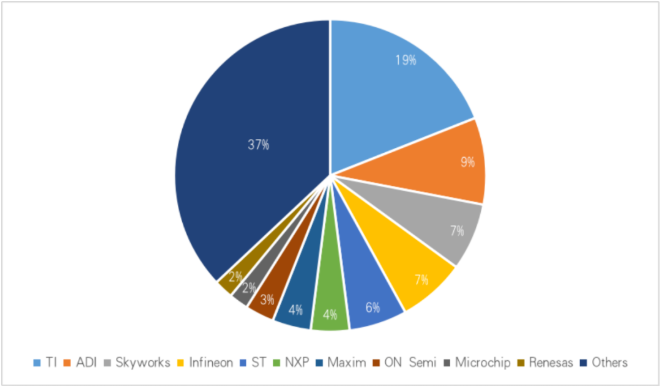

相较于数字芯片,模拟芯片产品生命周期长且类型多样,下游应用领域广泛,客户数量多且分散。模拟芯片市场集中度较低,2020年第一大厂商德州仪器的市占率不超过20%,其余厂商市占率均不超过10%,前十大厂商合计市占率63%。根据相关统计可以知道,2014年到2020年全球前十大模拟厂商的变动并不大,竞争格局相对稳定,排名及市占率的变化主要通过兼并收购实现,例如,ADI于2016年收购知名电源管理芯片厂商Linear,后又于2020年以全股票交易的方式收购竞争对手,全球第七大模拟芯片公司Maxim Integrated。

全球模拟芯片厂商市占率

由于模拟芯片类型繁杂,目前尚未出现能统领全球的领先企业,全球前十大模拟芯片公司在不同的领域各自处于领先地位。

其中,德州仪器(TI)是电源管理和运算放大器这两个领域的龙头企业;德州仪器在经历了90年的发展后积累了12.5万种模拟芯片产品,并且每年将新增3000-4000种。亚德诺(ADI)在数据转换器领域领先多年;英飞凌(Infineon)是著名的汽车电子厂商;思佳讯(Skyworks)在射频领域突出;恩智浦(NXP)、安森美(ON Semi)、瑞萨(Renesas)均是实力较强的汽车电子厂商,美信(Maxim)则更专注于工业领域,微芯科技(Microchip)在模拟产品外,较为偏重于数字领域的MCU。

模拟芯片行业发展趋势及本土机遇

集成化趋势下分立产品也将长期存在

电源管理芯片的技术势必朝着面积更小、效率更高、更易使用、集成度更高、开发周期更短的趋势发展。而信号链芯片则更注重性能参数,模数转换器朝着高精度、高转换效率、低功耗、低电压等方向发展;数模转换器朝着高精度、高动态、低功耗、多信道、多功能集成方向发展;比较器朝着更快的响应速度、更高的灵敏度和适应高数模干扰环境的方向发展;放大器朝着低噪声、高压摆率等方向发展。

同时,由于下游差异化设计需求长期存在,分立的模拟芯片产品将长期存在。集成和分立并存是模拟行业的长期趋势。

物联网,“电子+”推动需求增长

物联网的兴起、手机快充以及如TWS等可穿戴和物联网产品都将带来模拟芯片需求的增长。根据GSMA的预测,全球物联网连接数将由2019年的120亿增加到2025年的246亿,中国物联网连接数将由2019年的36亿增加到2025年的80亿,约占全球连接数的32.5%。其中企业级连接数从2020年开始超过消费级,且之后每年新增数量也更多,“电子+”的实现过程必然会推动模拟芯片需求增加。

同时,随着5G浪潮的推进,带动了基站端及手机4G到5G的更换,单机价值量(ASP)将从4G的50美金左右实现翻倍增长。新能源的发展促进了汽车电动化和电子化的趋势,这也将使得ASP在未来持续提升,推动行业发展。

此外,人工智能的爆发也是未来模拟芯片行业的重要增长点,以处理数据用的服务器为例,单个服务器模拟芯片的价值量在50美金以上,云计算的发展势必会带动模拟芯片的需求增加。

模拟芯片产品逐渐转向12英寸产线

根据TI的测算,12英寸晶圆厂生产的模拟芯片将比8英寸晶圆厂节约40%的成本,2019年德州仪器47%的模拟产品收入来自12英寸产线,到2020年更是约一半的模拟器件是在12英寸晶圆上制造的。

在TI的引领下,各大代工厂逐步跟进,华虹于2021年成功在华虹无锡厂规模量产12英寸90nm BCD工艺;中芯国际作为中国最大的晶圆厂,与深圳政府以建议出资的方式,出资约153亿元人民币,在深圳建设12英寸晶圆厂,产品定位也是28nm及以上线宽的显示驱动芯片及电源管理芯片等。

转向12英寸产线以实现成本节约,是保障模拟芯片厂商高盈利及保持市场竞争力的有效方式之一。

中国自给率偏低,众多本土企业入局

我国是模拟芯片最大的市场,2020年占全球市场的36%,也是国际模拟芯片大厂收入的重要来源地,并且近年来收入占比逐年提升,例如,中国作为德州仪器的第一大收入来源地,收入占比由2010年的41%提高到了2020年的55%。但作为全球模拟芯片第一大市场,我国2020年自给率仅约12%,我国企业竞争力不足。以电源管理芯片为例,我国国内前十的企业合计市场份额占比不到10%。

随着国产化需求的增加,在政策、资本、客户的共同支持下,我国的模拟企业进入黄金发展期,得到了难得的验证和导入机会,如产品和下游都广覆盖的圣邦股份,聚焦泛通讯和泛工业领域的思瑞浦,以家电为立足点向其他领域进行拓展的芯朋微,以手机为立足点向其他领域进行拓展艾为电子、力芯微,以LED驱动为立足点向其他领域拓展的晶丰明源。

随着中美贸易摩擦加剧,美国对中国禁售部分芯片,比如高端ADC和DAC等,在此背景下,我国模拟芯片企业进入黄金发展期,国产化的强烈需求为其提供了难得的验证机会。同时,国际模拟芯片大厂的战略重心在向工业、汽车领域倾斜,逐步退出中低端消费电子市场,这为我国聚焦消费电子领域的模拟芯片企业提供了生存空间,有利于他们为以后的场景拓展积累经验和资本。同时,政策资本大力支持,许多国内企业借助资本市场的帮助,可以在人员招聘、技术研发等方面加大投入,从而加速产品开拓和客户导入。

尽管与国际大厂相比,我国模拟芯片企业由于起步较晚,在产品数量和人员等方面与国际大厂仍存在较大差距,经营业绩方面则表现为收入、利润体量偏小,毛利率偏低。但目前我国半导体行业进入天时地利人和的黄金发展期,随着我国企业持续高增长,芯片国产化加速,模拟芯片企业通过持续的人才培养、产品积累和客户开拓,与国际大厂的这些差距将逐渐缩小。