本文来自高芯圈。

先进技术是王道,台积电不断证明这一点。

当地时间7月5日,New Street Research分析师Pierre Ferragu将英伟达评级从买进下调至中性。他认为,在去年和今年分别上涨240%和157%后,英伟达的股价已经充分体现了估值。

Ferragu写道:"尽管英伟达仍然是AI数据中心领域最强大的特许经营公司,但近期预期和估值证明,对该股的看法应该更为谨慎。"

英伟达周五跌1.91%,收盘股价为125.83美元。根据美国证券交易委员会(SEC)当天披露的文件,英伟达创始人HUANG JEN HSUN于7月2日、3日以每股平均价123.2567美元售出24万股普通股股份,价值约为2,958.16万美元。

虽然下调了英伟达的股票评级,但Ferragu看好另外两只AI受益股AMD和台积电的股价表现,他对这两只股票的12个月目标价分别为235美元和1200元新台币,较二者目前的股价分别高出38%和约19%。

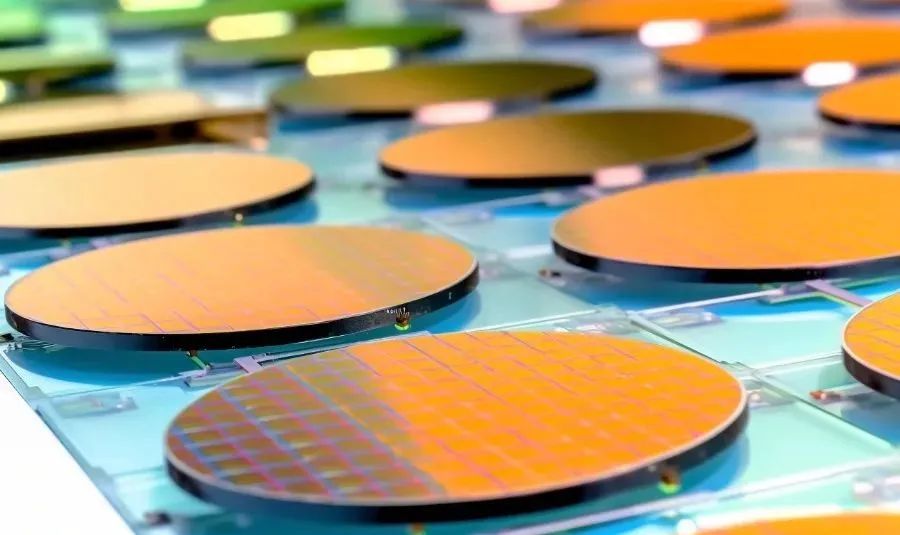

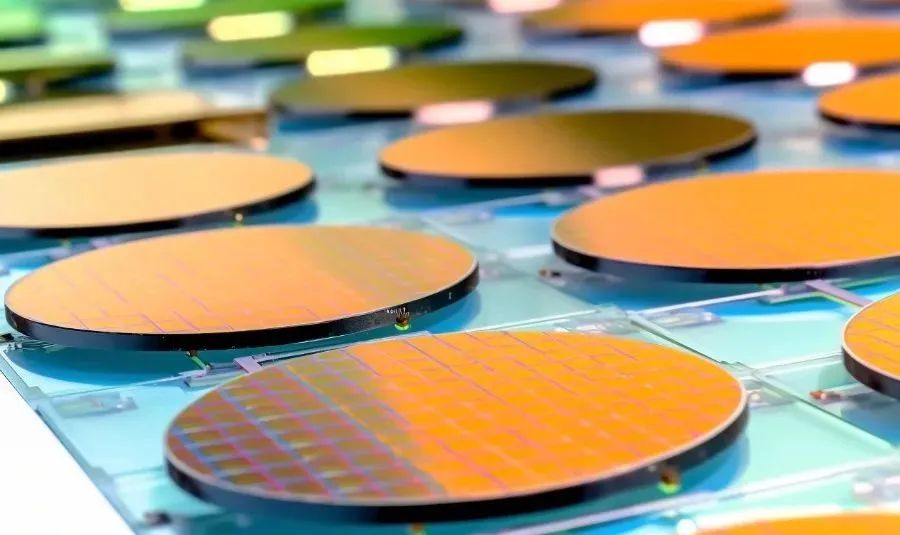

台积电客户同意涨价

麦格理证券在最新出具的个股报告中指出,根据供应链访查,台积电多数客户均已同意调升晶圆代工价格,带动台积电毛利率、获利表现优于预期并逐年攀升。

统计目前外资圈给予台积电的目标价,千元以上几乎已达共识,由高至低依次为:汇丰1370元、麦格理1280元、高盛1160元、花旗1150元、巴克莱1096元、摩根士丹利与摩根大通均为1080元、瑞银1070元、美银1040元。

事实上,台积电股价在登上千元大关后,全球市场关注度大为增温;而麦格理半导体产业分析师赖昱璋指出,由于台积电多数客户均已同意调升晶圆代工价格以换取稳定可靠的供货,带动未来毛利率将逐年攀升。

根据赖昱璋估算,台积电毛利率将于2025年攀升至55.1%,2026年更将逼近六成、达59.3%;而今年毛利率在生产效率提升下,已调升至52.6%。

随AI长期趋势推动,加上毛利率上扬,使台积电2023-2026年获利年复合成长率(CAGR)将达26%,赖昱璋将台积电2024-2026年每股税后纯益(EPS)分别上调5%、2%、1%,调整后EPS各达39.2元、51.2元、及65.3元。

基于获利强劲增长,且本益比相对偏低(仅19.6倍,远低于英伟达的34.9倍、ASML的32.9倍等),因此,赖昱璋调高台积电适用本益比至25倍,给予「优于大盘」评级,目标价由1000元大升至1280元,调幅28%,一举冲上外资圈第二高价。

此外,有关于市场关心的资本支出方面,赖昱璋认为,基于持续不断投资先进制程,特别是3nm与2nm,因此将台积电2025、2026年的资本支出预测值调高至350亿美元与370亿美元。

赖昱璋并预期,台积电今年底前,将完成每年5000片的2nm产能,到2027年底,产能将大幅扩张至9万片。

先进制程一枝独秀

根据全球市场研究机构TrendForce集邦咨询最新调查,中国大陆6.18促销节、下半年智能手机新机发表及年底销售旺季的预期,带动供应链启动库存回补,对晶圆代工产能利用率带来正面影响,运营正式度过低谷。

观察中国大陆晶圆代工动态,受惠于IC国产替代,中国大陆晶圆代工产能利用复苏进度较其他同业更快,甚至部分制程产能无法满足客户需求,已呈满载情况。另一方面,因应下半年进入传统备货旺季,加上美国设备出口管制,产能吃紧情境可能延续至年底,使得中国大陆晶圆代工有望止跌回升,甚至进一步酝酿特定制程涨价氛围。

本次中国大陆晶圆代工涨价是针对下半年CIS等产能相对吃紧,且目前价格低于市场平均价格的制程节点,为缓解盈利压力而进行的补涨措施,而非全面需求回暖的信号,尽管本次特定制程向客户补涨成功,仍难回到疫情期间价格水准。

台厂尽管受惠于转单需求,PSMC、Vanguard今年下半年产能利用率提升幅度优于预期,但整体成熟制程需求仍笼罩在经济疲软的影响下,产能利用率平均仍落在70-80%,并未出现紧缺的状况。

仅有台积电在AI应用、PC新平台等HPC应用及智能手机高端新品推动下,5/4nm及3nm呈满载,今年下半年产能利用率有望突破100%,且能见度已延伸至2025年;随着海外扩厂、电费涨价等成本压力,台积电计划针对需求畅旺的先进制程调涨价格。

值得注意的是,2024年全球通胀压力仍然存在,终端需求复苏不显着,库存回补动能时强时弱,晶圆代工厂多半以价格优惠吸引客户投片以提升产能利用率,导致整体ASP(平均销售单价)走势下滑。2025年全球也将有不少新增产能释出,如TSMC JASM、PSMC P5、SMIC北京/上海新厂、HHGrace Fab9、HLMC Fab10、Nexchip N1A3等,预期成熟制程竞争仍相对激烈,可能将会影响未来议价空间。