本文来自微信公众号“半导体行业观察”。

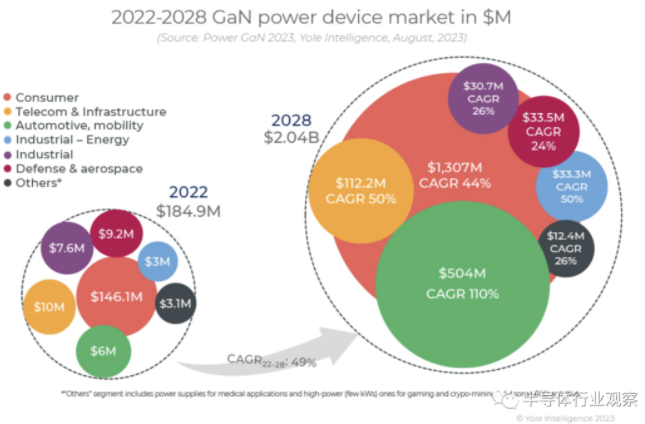

据Yole预测,预计到2028年,功率GAN市场将占电力电子市场的6%以上。其中,消费类快速充电器和适配器仍然是Power GaN的主要驱动力。新趋势包括更高功率(高达300W)和“全GaN”充电器,从而导致每个充电器的GaN含量更高。功率GaN正在扩展到其他消费应用,例如智能手机中的OVP,带来了数十亿的市场机会。

除了消费者之外,我们预计功率GaN、汽车和数据通信应用还有两个增长驱动力。对于汽车而言,GaN器件可用于多种应用。100V GaN器件用于ADAS的汽车LiDAR。在动力系统中采用GaN不再是“是否”的问题,而是“何时”的问题,因为近十年来,多家汽车一级供应商一直与设备供应商密切合作,重点关注OBC和DC-DC转换器。

在数据通信方面,功率超过3kW、钛效率达到80Plus的GaN电源已经上市,其外形尺寸比硅基替代品更好。多家厂商正在开发IBC(中间总线转换器)。GaN Systems的分析表明,数据中心中的GaN通过减少运营支出并降低二氧化碳排放量,实现更可持续的业务。

随着这些不同应用的整体增长,功率GaN器件市场预计到2028年将价值20.4亿美元,2022-2028年复合年增长率为49%。

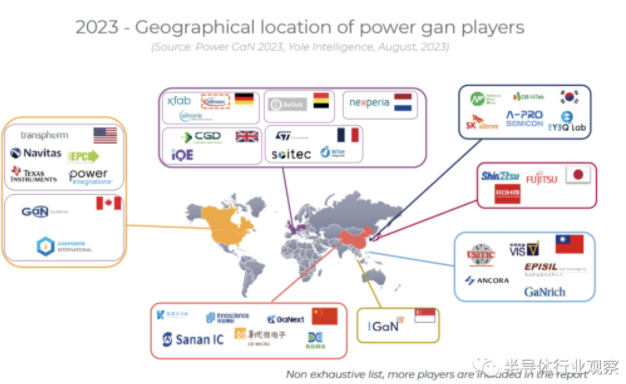

2023年,英飞凌宣布以创纪录的83亿美元交易收购GaN Systems。其他IDM也在做出重大努力和投资来加强其功率GaN活动。例如,意法半导体正在法国图尔建设其内部8英寸GaN制造工厂。Nexperia正在开发其e-mode技术,ROHM则于2022年凭借其EcoGaN 150V和650V产品组合进入功率GaN市场。我们预计其他成熟的电力电子IDM将在未来几年通过并购或内部技术开发进入功率GaN行业。

到2023年,无晶圆厂商业模式仍将主导Power GaN生态系统。大多数无晶圆厂公司与台积电合作。与此同时,X-fab和BelGaN等其他代工厂正在吸引更多关注并获得更多市场份额。这两家代工厂没有内部外延,这对于外延业务来说是一个机会。IQE、Siltronic、Enkris和Soitec等多家Epihouse已推出6英寸和8英寸硅基GaN外延片。例如,当需要二次采购时,代工厂和Epihouse也可以与IDM开展业务。我们已经看到意法半导体与台积电一起生产MasterGaN产品。

展望未来,我们预计一些无晶圆厂公司将被IDM收购。其他无晶圆厂或晶圆厂公司将通过扩展到其他市场和产品多元化来继续增长。例如,Navitas通过收购GeneSiC进入Power SiC业务。为了保持业务的可持续发展,无晶圆厂公司需要投资代工厂和外延厂以确保产能。

截至2023年,已有超过260种商用器件,具有不同的解决方案来实现常关操作、广泛的电压额定值和多种封装类型。一般来说,GaN厂商越来越多地提出引脚对引脚兼容的器件,因为一些最终用户需要为某些应用进行多源采购。

GaN HEMT的主要平台仍然是6英寸GaN-on-Si。与此同时,随着Innoscience提高产能,以及其他IDM公司建立8英寸生产线,例如位于图尔的意法半导体以及位于菲拉赫和居林的英飞凌,8英寸硅基氮化镓正在获得更多份额。我们预计到2028年8英寸将占硅片总需求的60%以上。

蓝宝石基氮化镓也用于功率应用,以6英寸为主要平台。截至2023年,PI仍然是Sapphire的主要用户,而transphorm正在开发1200V GaN-on-Sapphire器件,将于2024年提供样品。其他来自LED业务的初创公司和公司,例如来自Epistar的GaNrich,正在利用其在蓝宝石上GaN外延方面的专业知识及其已安装的外延生长能力进入功率GaN市场。这些公司将面临开发GaN HEMT前端工艺的挑战,这与GaN LED不同。

展望未来,我们看到了一些创新,旨在使功率GaN达到更高的击穿电压(>1200V),例如垂直GaN-on-GaN,以及通过使用电隔离衬底实现更多单片集成,例如IMEC在GaN-on方面的工作-SOI或GaN-on-QST。

SiC,跑向8英寸时代

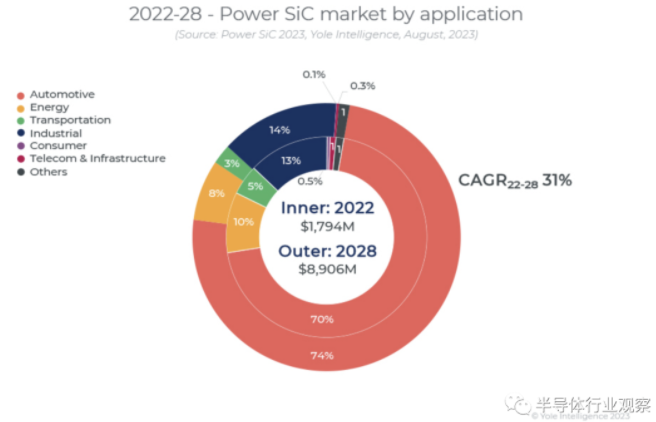

据Yole报道,到2028年,功率SiC器件市场将增长至近90美元。

三个市场正在推动功率碳化硅的增长。从销量和市场价值来看,纯电动汽车是最大的市场,而800V电动汽车是SiC获得增长动力的最佳点。EV直流充电器的部署预测与xEV出货量的快速增长一致。特别是,SiC非常适合高功率模块化充电器。这将是功率碳化硅的下一个十亿美元市场。就能源供应而言,考虑到2022-28年期间安装数量不断增加,它代表着一个价值数亿美元的市场。

其他应用包括工业电源、电机驱动、铁路等。

截至2023年,功率SiC的主要趋势是整合功率模块封装业务以增加收入。尽管IDM基于两种不同的晶圆采购策略,但截至2023年,IDM仍是Power SiC的主流商业模式。一些领先的IDM已垂直整合晶圆制造,以更好地控制整个处理流程,而另一些则决定专注于器件级别,不在内部整合SiC晶圆活动。

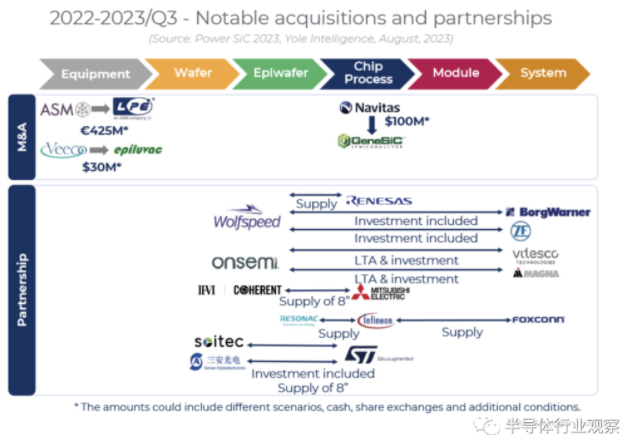

最近宣布的功率SiC领域的并购和合作伙伴关系揭示了每个参与者所采取的各种战略立场。它们涉及产能扩张、融资、确保晶圆供应、接近新市场或推广新技术。

截至2023年,6英寸是龙头厂商的主流SiC晶圆尺寸,基于这一成熟平台有多种产能扩张计划。

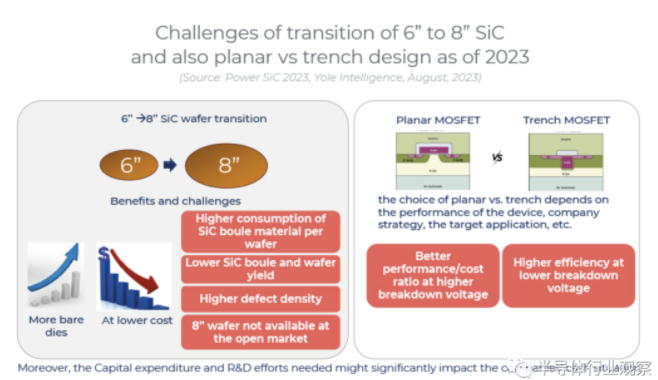

Wolfspeed是唯一一家在8英寸平台上进行部分生产的厂商,尽管多家厂商已宣布打算遵循这一战略决策。许多玩家展示了8英寸样品并发布了应对所有挑战的创新方法。然而,8英寸SiC在成本、设备交货时间、良率以及最重要的晶圆可用性方面仍然更具挑战性。

在器件层面,市场上平面SiC晶体管和沟槽SiC晶体管并存。它们提供不同的好处,其使用取决于每个玩家的策略和目标应用。