本文来自微信公众号“半导体行业观察”,作者/邵逸琦。

谁能想到,周期表上的两个金属元素在一夜时间成为了大家热议的话题呢?

7月3日,商务部、海关总署发布《关于对镓、锗相关物项实施出口管制的公告》(以下简称《公告》),其中指出,根据《中华人民共和国出口管制法》《中华人民共和国对外贸易法》《中华人民共和国海关法》有关规定,为维护国家安全和利益,经国务院批准,决定对镓、锗相关物项实施出口管制,满足相关特性的物项,未经许可,不得出口,该公告自2023年8月1日起正式实施。

这两种物质都有什么用呢?目前,镓的消费领域包括半导体和光电材料、太阳能电池、合金、医疗器械、磁性材料等,其中半导体行业目前是镓最大的消费领域,约占总消费量的80%,而锗作为同样重要的半导体材料,在半导体、航空航天测控、核物理探测、光纤通讯、红外光学、太阳能电池、化学催化剂、生物医学等领域都有广泛而重要的应用。

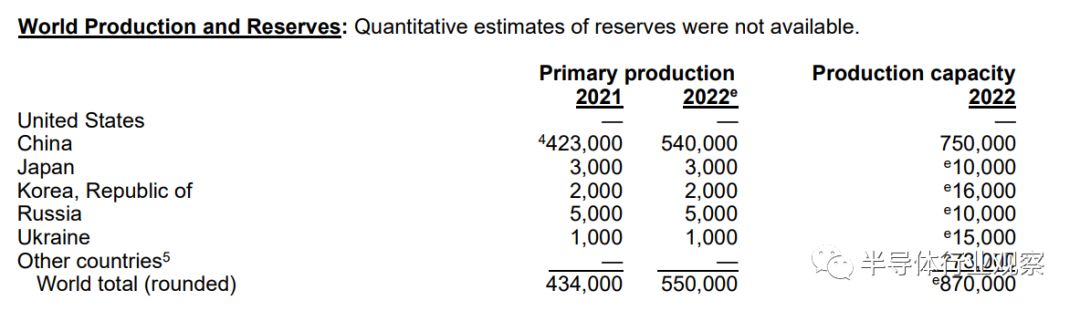

可以说,镓和锗两种金属在半导体行业中有着不可或缺的作用,虽然二者都不是稀土元素,产量也不高,但第一生产大国都是中国,根据美国地质调查局的报告,中国是全球最大的镓和锗生产国,占全球镓产量的95%以上、锗产量的67%以上,在2018年至2021年间,美国53%的镓进口和54%的锗进口来自中国。

事实上,美国虽然镓的储量较低,但锗的储量并不低,目前全球锗已探明的总储备量约8000吨,美国占3800吨,位列世界第一,而镓在世界范围内也有不少分布

很多人心里可能会有这样的疑虑:国家发布对镓、锗相关物项的出口管制后,包括美国在内的其他国家也可以选择自己生产这两种金属,摆脱对中国材料的依赖。

这样的想法倒也不能说错,但镓和锗并不能用这样简单的思路去揣测,它们背后的门道,并不比台积电生产一块4nm芯片简单多少。

不可或缺的材料

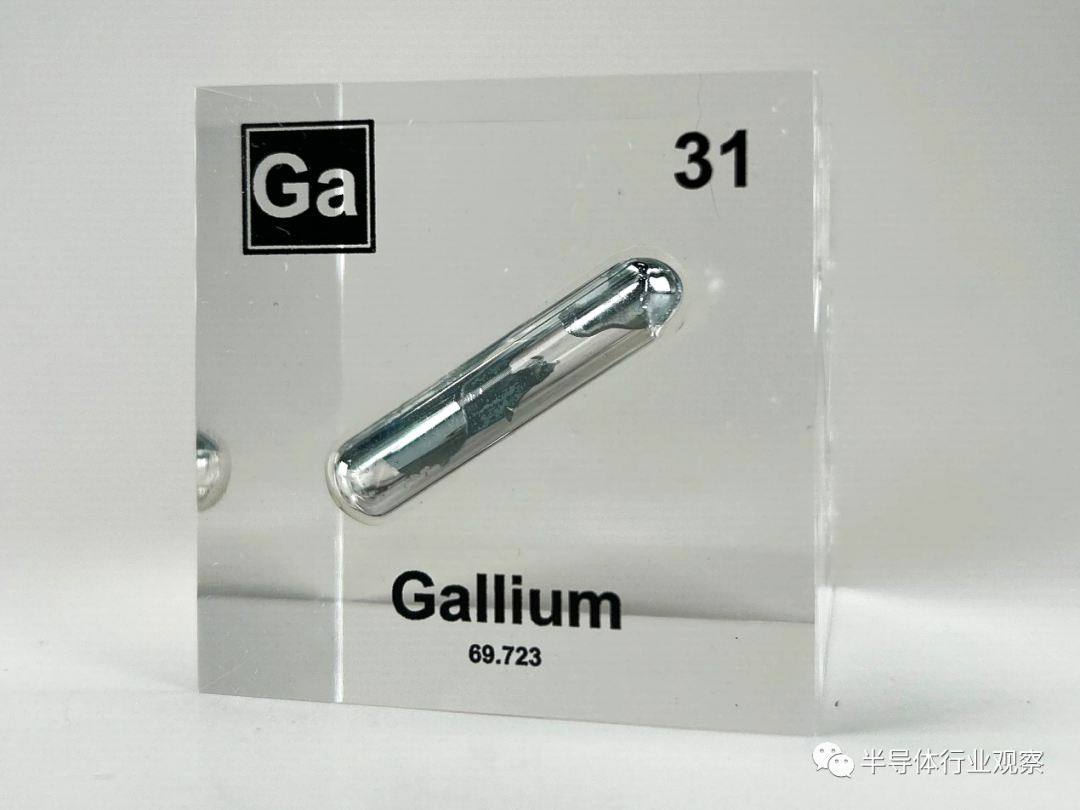

首先需要说明的是,镓和锗同属于稀散金属,这类金属以地壳丰度极低,在岩石中极为分散,难以富集为特征,有观点甚至认为它们不能形成“独立矿床”,这些特征也决定了它们富集成矿需要特殊的成矿条件及控制因素,其成矿理论、找矿模型和勘查技术并不完全等同于其他类型矿床。

而镓虽然是地壳丰度最高的稀散金属(15μg/g),但可独立矿物却是最少的,仅在南非Tsumeb铅锌矿床中发现硫镓铜矿(CuGaS2)和羟镓石(Ga(0H)3)两种独立矿物,绝大多数都以伴生金属的形式存在,目前探明的绝大部分镓都伴生在铝土矿床中,主要分布在非洲、大洋洲、南美洲、亚洲等地。

20世纪60年代初,金属镓开始引起各国的注意。砷化镓作为一种新型优质半导体的研究热兴起,随着砷化镓化合物用作半导体材料的优异性能不断被发现,砷化镓也被广泛应用到微波器件、激光器和发光二极管等产品中。

镓相关产品中,氮化镓(GaN)是最具代表性的第三代半导体材料之一,是目前世界上最先进的半导体材料,而砷化镓(GaAs)则是第二代半导体材料的代表,在高频、高速、高温及抗辐照等微电子器件研制中占有主要地位。

细分国家产量来看,中国镓产量全球最高。德国和哈萨克斯坦分别于2016年和2013年停止了镓生产(2021年德国宣布将在年底前重启初级镓生产),匈牙利和乌克兰分别于2015年和2019年停止镓生产。2020年全球从矿山原料中生产粗镓的国镓仅有三个,分别为中国、日本、韩国和俄罗斯,中国作为全球最大的粗镓生产国,截止2021年的全球产量占比已超90%。

前面提到,镓主要作为铝土矿的伴生矿而存在,这也就导致了大家不会去单独生产镓,而是在炼制氧化铝中顺势精炼出来的副产品,统计数据显示,中国生产的精炼氧化铝仅占全球的一半左右,那为什么在粗镓生产上,中国能用50%的产能做到一枝独秀呢?

原因倒是很简单,不赚钱的赔本买卖没人做,在镓的价值得以发掘后,市场中的粗镓价格就一直在稳步下降中,这就导致了很少有氧化铝企业愿意去扩产来精炼镓。20世纪70年代,镓的售价高达每千克3000美元,镓的产量在2015年达到了575吨的历史峰值,但价格却仅为每千克200-300美元,此后连续几年的低价已经让一大堆欧美的氧化铝企业撤出了市场。

这也带来了一个问题,短期内的镓价格上升,根本无法吸引那些企业重新开设精炼镓的工厂,因为建厂的成本远超过这部分差价,万一建完厂之后价格再跌下去,这部分激情开厂的企业到时候就欲哭无泪了。

当然了,国家下场干预也是解决思路的一种。今年3月9日,美国与欧盟正在推进一项以关键矿产为重点的贸易协议的起草工作,即“关键矿产俱乐部”的倡议,其目的就是排除中国对关键矿产供应的影响。

不过镓受到出口限制,最该着急的不是美国和欧盟,而是隔海相望的日本,由于日本半导体产业发达,年消费量涨幅较大,是镓资源的第一消费大国,截至2013年,日本消耗的镓达到了97吨,主要依赖进口和再生镓(镓资源回收),而进口的主要来源当然就是中国。

就目前情况来看,精炼技术和精炼设施并非一朝一夕就能构建,有现成的镓可以买到,谁也不愿再去花大力气亏本开采,大规模现货只有向中国购买这一条路可走,美国、欧盟和日本都未能免俗。

再来说说锗,它相较于镓来说,又有一些细节上的不同,锗在地壳中含量1.5μg/g,也很难独立成矿,一般以分散状态分布于其他元素组成的矿物中。含锗矿床可分为“煤型”含锗矿床和“铅锌型”含锗矿床,因此工业锗主要来自铅锌矿床和富锗煤的副产品。

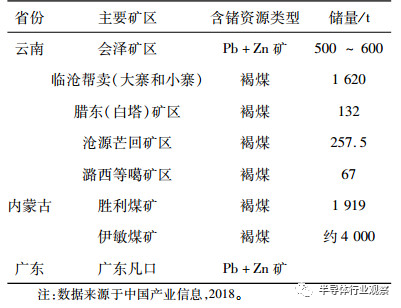

目前全球已探明的锗储量仅为8600吨,主要分布在中国、美国和俄罗斯,其中美国保有储量为3870吨,占全球含量的45%,其次是中国,占全球的41%。美国含锗矿床主要分布在阿拉斯加、田纳西州和华盛顿州,以铅锌矿床为主;我国含锗矿床主要在内蒙古和云南,在铅锌矿床和煤矿中均有;俄罗斯含锗矿床主要分布在远东和西伯利亚,以煤矿为主。

依据锗的特性,主要发展出了三方面的用途:首先,锗具有红外折射率高、红外透过波段范围宽、吸收系数小、色散率低、易加工和耐腐蚀等特点,非常适合制作成锗单晶用于红外光学镜头和红外光学窗口。

其次,掺锗光纤具有容量大、光损小、色散低、传输距离长且不受环境干扰等优良特性,GeCl4作为制作光纤预制棒的重要掺杂剂,能够提高纤芯折射率,使传输光向更长的波长区扩展,极大地提高了光纤传输效率,减少了能耗。

最后,锗也能用于制作成锗衬底砷化镓太阳能电池,这类电池具有高效率、高电压、耐温性好等特点,其能量转化率高达50%,远远超过了传统的多晶硅(17%~19%)和薄膜电池(6%~13%),被广泛地应用于空间光伏和地面光伏领域。

如前文所说,和镓不同,中国的锗矿储量,并没有压倒性的优势,美国已探明的锗储量位居世界第一,但在产量上却远不及中国,美国在2013年就开始大量进口锗矿,基本放弃了粗锗的开采,只负责精炼加工。

很多人觉得,这是美国在保护自己的战略性资源,实则不然。

美国虽然是全球最大的锗储量国,但它的锗资源主要以与铅锌矿伴生为主,锗能生产多少,全看铅锌矿的产量,想要提升锗矿的产能,就得大肆开采铅锌矿,而铅和锌作为重金属,开采起来的污染不小,骤然大幅提升产能,可能还会对地下水造成污染。

而我国的锗主要来自于含锗褐煤与铅锌矿,集中在云南和内蒙古等地,其中褐煤占据了大部分已探明的储量,不论是开采难度还是环境污染,都小于铅锌矿,这也是国内能够做到大量出口锗矿的主要原因之一。

锗的情况并不比镓乐观多少,一旦身为最大出口国的中国开启出口管制,美国和日本这些对锗消费量较高的国家地区,一样会受到很大的冲击,且短时间内无法建立合适的供应渠道。

更重要的是,中国作为半导体、通信、光伏等产业发展最为迅速的国家,对于镓和锗这两种稀散金属的需求量和消费量本就不低,而国内的铝土矿和含镓褐煤经过多年的开采,已经出现了枯竭的迹象,适当地进行出口收缩,也能够帮助国内企业适应未来原料低品位化,从而干扰推动开发更低成本的金属提取工艺。

如今对镓和锗进行出口管制,从另一种角度看,也是让产业从初级向高端发展,将资源优势转化为产业优势的一种手段。

逆全球化与再全球化

今年6月,清华大学教授魏少军在集成电路论坛上,发表了《半导体产业的再全球化》的演讲,其中公布了不少有关国内半导体的数据,值得注意的是,尽管国产芯片的价值份额从2013年的13%上升到2022年的41.4%,但作为“中国制造2025”倡议的一个关键目标,半导体自给率到2025年仍然无法达到70%。

他强调的是,中国半导体制造行业过去十年间的加速增长,主要是由于外国公司在中国经营的晶圆厂所带动的。从2016年起,中国本土投资者所有的半导体公司的平均复合年增长率(CAGR)为14.7%。然而,来自中国台湾、韩国和其他地方的非中国大陆晶圆制造企业的复合年增长速度更高,达到了30%。这不仅使中国半导体产业的扩张速度翻倍,也凸显了中国半导体制造业对外部厂商的持续依赖。

可以说,国内半导体产业受益于全球化的发展,在新世纪到来后得以在全球半导体中扮演一个重要角色,来自世界各地的投资和需求让国内的半导体企业乘上了东风,完成了从无到有,从有到丰富的蜕变过程。

但国内的半导体,成也全球化,败也全球化,当国际形势变化,新冠疫情来临之际,半导体全球化过程也随之中断,供应链出现碎片化,在这样的逆全球化的背景之下,对外部依赖较高的国内半导体制造业自然就会受到巨大的冲击。

如今,主要国家和地区的半导体供应链,开始走上了一条逆全球化的路:美国拿出了《芯片法案》,包括英特尔、三星、台积电、格芯和德州仪器等在内的多家公司正在美国建设新的晶圆厂;日本大举拉拢台积电、美光等半导体大厂,同时推进与IBM和Rapidus的合作,推进开发2nm制程工艺;欧洲也出台了对应的芯片法案,要在2030年之前,把目前10%的全球半导体市场份额翻一倍……

同时,这些国家纷纷出台对中国的半导体限令,上到美国,下到日本,小到芯片,大到设备,通通被列入了管控的范围之内,国内半导体企业空有一身功夫却难以施展。

也难怪台积电创始人张忠谋在几次采访中重申“全球化已死”的观点,他表示,种种管制与实体清单的作法,让全球化和自由贸易走向死亡,他也认为,全球供应链的“分叉”和逆全球化带来的是成本大幅上升,在提高了芯片的价格之余,也降低了芯片的普及性。

如此境地之下,国内半导体更不能闭门造车,必须像魏教授在演讲中说的那样,坚定去走再全球化的路线,扩大开放,让更多外资进来共同发展半导体。

但再全球化并不是背靠广阔市场和充裕人力就能高枕无忧的,如何在地缘政治因素干扰下,吸引并留住外资企业,同时解决国产企业在技术、设备和材料上的后顾之忧,才是再全球化的现实难题。

而市场和原料,既是国内的优势,必要时候也是一种实现再全球化的反制手段。

2022年,全球镓市场规模达到20.46亿元(人民币),中国市场规模7.77亿元,全球锗市场规模相对更小,2022年仅有16.15亿元,在细分出来的半导体领域中只会更少,两者确实没办法和动辄几千亿美元的半导体市场相提并论。

但它们确实能够撬动千亿美元级别的市场,原因不在于它的重要性,而是一种全球化的思维行为惯性,美国日本数十年如一日地享受低价的中国原料,正是全球化带来的好处之一,而美国的CPU、DRAM,日本的NAND、CMOS能畅销于中国,同样是全球化的影响之一。

牵一发而动全身正是对全球化的最好概括,只要是在享受着全球化便利的国家,就无法真的置身事外,不论是逆全球化也好,去全球化也罢,只是利用自己本身在全球化中的影响力,利用全球化的手段,来达成非全球化的目的,在这个过程中,反而更容易受到外部因素的影响。

放眼世界,再全球化的土壤处处皆在,而逆全球化却是温室中培育,谁的未来更茁壮,早已不言而喻。

哪里会有真的跳出三界外,不在五行中的半导体产业呢?