本文来自微信公众号“半导体产业纵横”,作者/丰宁。

2022年,存储芯片无疑是半导体下行周期中受影响最严重的芯片品类,主要集中于NAND、DRAM环节。根据CFM数据显示,2022年NAND Flash市场综合价格指数下跌41%,DRAM市场综合价格指数下跌35%。

进入2023年,存储芯片的下滑趋势仍在继续,何时止跌仍是未知数。尽管各大分析师认为,目前存储芯片价格已接近底部,跌幅有所收窄,但下行趋势仍在继续。

作为全球存储芯片龙头,自2022年下半年开始,三星、美光科技、西部数据、海力士、铠侠等存储芯片巨头纷纷通过减产去库存来应对市场疲软态势。

国产存储市场也在这一下行周期中持续承压,不过就在近日,国产存储芯片市场却有一些利好消息不断传来。

01

存储市场格局生变

2023年3月31日晚,中国网信网发文宣称:为保障关键信息基础设施供应链安全,防范产品问题隐患造成网络安全风险,维护国家安全,依据《中华人民共和国国家安全法》《中华人民共和国网络安全法》,网络安全审查办公室按照《网络安全审查办法》,对美光公司(Micron)在华销售的产品实施网络安全审查。

虽然这份公告并未公布详细的审查要求,但受此影响,当地时间3月31日,美光科技股价以下跌4.36%收盘。美光在一份声明中表示,公司正在与中国国家互联网信息办公室就调查进行沟通,正在“全力配合”。

有分析师提出,目前消费电子市场持续疲软,存储芯片市场正处于供应过剩、价格持续下跌的状态。此时对美光启动审查可能并不会引发存储芯片供应链混乱或短缺问题,反而可能有助于市场触底反弹。

另外,还有其他两方面因素也在推动着存储芯片市场发生一些变革。

一方面,多家市场调研机构最新报告显示,在下半年SSD、存储卡等产品需求将提振的预期心理下,市场目前已经有意逐步放大采购量建立低价库存,以避免后续价格反弹之际,被迫吸收涨价成本。另外,随着存储大厂纷纷削减资本开支,存储市场供需结构也有望进一步优化。

另一方面,有着海量数据需求的AI算力,有望成为存储器市场需求的催化剂。美光总裁兼CEO梅赫罗特拉就提出了“AI即内存”的观点。受益于ChatGPT等新兴应用影响,算力增长有望带动服务器需求,AI芯片需要的DRAM容量大约是普通服务器处理器的八倍,NAND是普通服务器的三倍。随着人工智能应用不断落地,需求端有望改善。

02

国产存储芯片产业一路蹿红

受益于供需关系的变化,国产存储芯片概念股集体上涨,这一市场的春天正悄然到来。

那么,哪些存储厂商更有望吃到这一轮红利呢?

首先是利基存储市场。相比大容量的DRAM、SRAM等易失性存储,EEPROM、NOR Flash等小容量非易失性存储芯片毛利相对低,技术壁垒也相对较低,国外巨头正在逐步退出这部分竞争,彼时国内存储芯片设计公司有望受益。

利基存储主要包含4Gb DDR4及以下的DRAM,2D NAND及NOR Flash、EEPROM等品类,具有下游应用广泛、制程工艺相对成熟等特点,国内厂商进展较快。其中根据IC Insights统计数据显示,全球车规DRAM市场份额排名前三的分别为美光(45%)、北京矽成(15%)和三星(11%),若美光业务受限,车载存储龙头北京君正有望优先受益;根据CINNO统计数据显示,美光在NOR Flash全球市场仍占约4%的份额,主要应用于汽车、工控、航空航天等领域,若其在华业务受限,兆易创新等国产NOR Flash龙头有望加速产品升级并加速高端应用导入。

其次是主流DRAM、NAND市场。

中国大陆市场曾是美光科技最大的市场之一,2018年美光在中国大陆的营收达到173.57亿美元(约合人民币1182亿元),占到该公司当年总收入的58%。此后,其在中国大陆的营收规模、占比逐年下降,美光科技2022财年在中国大陆市场的收入为228亿元人民币,占比为10.8%。如今的占比看起来虽然不算高,但其中有较大一部分并非为中国实体所购买的产品,最终也流入到中国,被用于相关产品的制造。美光在中国的主要客户为OPPO、vivo、小米等手机厂商,美光移动业务部门收入(FQ为9.45亿美元)有很大一部分是来自他们。

如果美光自有品牌产品在中国的销售受到影响,那么很有可能会带来一系列的连锁反应,比如:将导致其在中国的客户转向三星、SK海力士、铠侠等存储芯片制造商,以及中国本土的存储芯片制造商。

从时间上看,本轮下行周期已接近两年,从价格上看,DRAM现货及合约价格已近上轮周期底部位置。那么国产存储芯片的布局情况究竟如何了?是否有望分得更多市场?

03

国产存储芯片厂商已有所布局

根据集邦咨询数据显示,2022年第四季度,在全球DRAM市场,三星电子、SK海力士和美光科技排在前三名,市占率分别为45.1%、27.7%和23.0%,三者一共占据了96%左右的份额。在NAND市场,美光科技排名第五,市占率为12.3%;三星电子、SK海力士分列第一、第三位,市占率分别为31.4%、18.5%,三星、铠侠、SK集团、西部数据、美光五家的市场份额总计在97%左右。

必须承认的是,当前全球存储芯片市场的竞争格局基本均被韩国、日本以及美国等国家垄断。

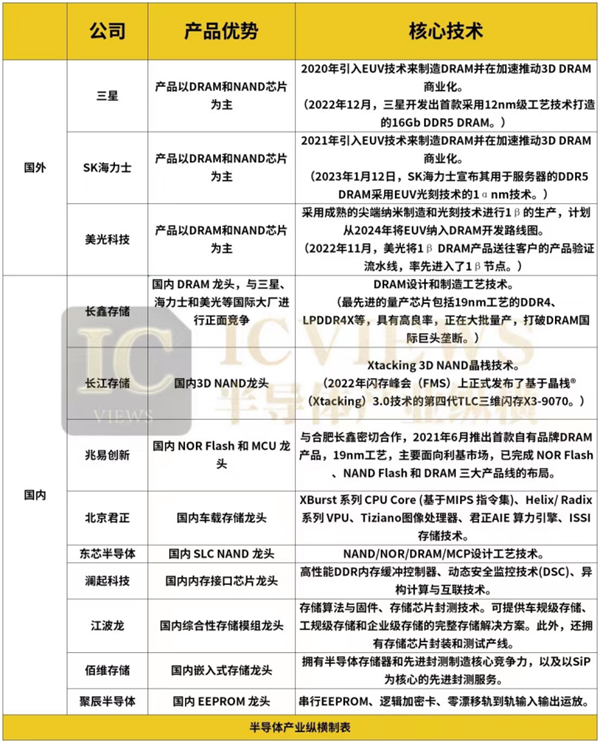

不过,中国已初步完成在存储芯片领域的战略布局。

在DRAM方面,长鑫存储是国内的头部企业,是中国大陆首家DRAM IDM厂商,2019年,公司19纳米8Gb DDR4投产。在NAND领域,长江存储是为数不多拥有量产相关产品的能力和技术的公司,并且其技术也得到快速发展,截至2022年底,长江存储已实现128层3D NAND量产。这两家公司近两年及未来两年持续有产能放量,但爬坡需要一定的时间,实际产能相较于全球产能影响其实有限。

就目前情况来看,中国DRAM技术与三巨头相比,大致落后5—6年。目前仍处于DDR4时代,比三巨头的DDR5还相差一代,而且这种技术差距似乎还在扩大之中。再加上,2022年10月7日,BIS宣布的一系列EAR下针对中国的出口管制新规,进一步对中国大陆DRAM产业发展造成了阻碍。

但是,应该看到,一方面,DRAM正在逐渐逼近10nm的天花板,其性能提升的速度正在逐步放缓,上世纪90年代,DRAM存储密度每3年增加4倍,而现在是每4年增加1.5-2倍。技术更新速度的降低给中国大陆DRAM产业的追赶创造了机遇期。

汽车存储市场与利基产品或许就是中国存储公司大放异彩的最佳战场。

汽车智能化和车联网加速了汽车存储的应用,尤其是图像传感器的数量和分辨率不断提升,提升数据存储需求。随着技术越来越发达,未来智能汽车,尤其是无人驾驶,将不仅仅是交通工具,更是信息汇总、数据中心和传输中心,对于数据和处理能力的要求也会越来越高。预计汽车存储系统随着智能化水平提升容量和性能将实现快速增长,汽车将成为存储器步入千亿美金市场的核心因素。

近年来,国内存储芯片厂商也纷纷发力车载存储产品。2020年,北京君正全资收购北京矽成(ISSI),自主研发和生产SRAM,目前,部分产品已与博世汽车、大陆集团等汽车零部件厂商达成合作。兆易创新在NOR Flash的产品领域在中国市场占有率保持前列,公司此前推出的GD25系列是全国少数符合车规级认证AEC-Q100标准且量产化的产品。2022年8月,国内EEPROM龙头企业聚辰半导体推出存储芯片GT24C512B,常温条件下耐擦写次数最高可达400万次。江波龙车规级存储已经应用在小鹏、比亚迪、上汽、广汽、一汽、长安、奇瑞等汽车品牌上。

在利基产品方面,中国台湾厂商占据全球利基DRAM半壁江山,华邦、南亚合计市占率近60%。大陆厂商方面,兆易创新19nm 4Gb DDR4于2021年量产,迭代产品17nm 4Gb DDR3已经于2022年下半年实现量产。北京君正出货量最大的是DDR3,据悉,其DDR3在DRAM产品中的占比约50%左右。

面对当下正值下行的行业周期,消费电子市场的寒气仍然笼罩着存储芯片,但存储芯片也出现了一些细分领域的利好信息,比如ChatGPT对高带宽存储芯片的需求大涨,汽车智能化、高端制造业信息化升级也将带动存储芯片的需求增长。

可喜的是,在这个过程中,国内涌现出了一批很受市场关注的企业正努力抓住机遇,凭借成本优势、技术性能等迅速在市场站稳脚跟。