本文来自微信公众号“乐晴智库精选”。

光刻胶是精细化工行业技术壁垒最高的材料,被誉为电子化学品产业“皇冠上的明珠”。

光刻胶在芯片制造材料成本中的占比高达12%,是继大硅片、电子气体之后第三大IC制造材料,是半导体产业关键材料。

得益于技术节点不断进步以及存储器层数的增加,半导体光刻胶需求持续增长。

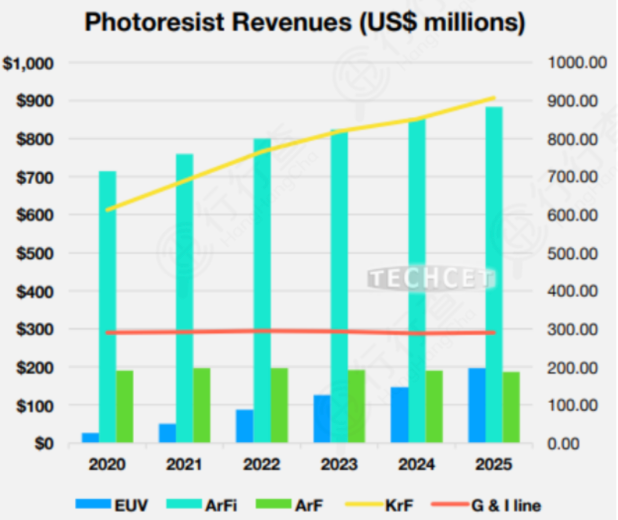

2022年全球半导体光刻胶市场规模近23亿美金。TECHCET预计2022年至2026年,半导体光刻胶市场年复合增长率预计为5.9%,其中增速最快的产品是EUV和KrF光刻胶。

半导体光刻胶分产品市场规模(百万美金):

资料来源:TECHCET

01

光刻工艺概览

在大规模集成电路的制造过程中,光刻和刻蚀技术是精细线路图形加工中最重要的工艺,决定着芯片的最小特征尺寸。

光刻工艺是一种多步骤的图形转移工艺,大部分工艺都包含十多个步骤,除去涂胶、曝光和显影三个关键步骤外,光刻工艺还包括清洗硅片、预烘和打底胶、对准、曝光后烘烤、坚膜、刻蚀、离子注入、去除光刻胶等步骤。

在光刻工艺中,掩膜版上的图形被投影在光刻胶上,激发光化学反应,再经过烘烤和显影后形成光刻胶图形,而光刻胶图形作为阻挡层,用于实现选择性的刻蚀或离子注入。

集成电路光刻和刻蚀工艺流程:

资料来源:晶瑞电材

02

光刻胶行业概览

光刻胶又称光致抗蚀剂,是一种感光材料,在光的照射下发生溶解度的变化,可以通过曝光、显影及刻蚀等一系列步骤将掩膜板上的图形转移到基片上。

在光刻胶工艺过程中,涂层曝光、显影后,曝光部分被溶解,未曝光部分留下来,该涂层材料为正性光刻胶。如果曝光部分被保留下来,而未曝光被溶解,该涂层材料为负性光刻胶。

摩尔定律推动光刻胶技术加速迭代,随着科学技术不断发展、产品不断迭代,半导体中晶体管的密度与其性能每18至24个月翻1倍。

光刻胶经历了紫外宽谱(300~450nm)、G线(436nm)、I线(365nm)、KrF(248nm)、ArF(193nm)、EUV(13.5nm)等一系列技术平台,从技术上经历了环化橡胶体系、酚醛树脂-重氮萘醌体系及化学放大体系。

在设备、工艺与材料的共同作用下,分辨率从几十微米发展到了现在的10nm。

根据下游应用领域,光刻胶可分为半导体光刻胶、PCB光刻胶、LCD光刻胶及其他。

目前,已经实现国产替代的主要是中低端PCB光刻胶。

受益于显示面板、半导体产业东移和国内企业技术突破,LCD和半导体光刻胶已形成一定的国产替代基础,未来发展空间广阔。

03

光刻胶产业链

光刻胶整个产业进步是围绕下游制造需求展开的,一方面下游厂商制造工艺进步倒逼光刻胶与原材料配套进行技术迭代,另一方面下游厂商国产替代与扩产规划同步带来光刻胶厂商替换与增量市场机会。

光刻胶产业链比较长,从上游的基础化工行业、一直到下游电子产品消费终端,环环相扣。

光刻胶产业链上游为原树脂、单体、感光剂、溶剂等光刻胶原材料;中游为基于配方的光刻胶生产合成,下游主要为各芯片应用环节。

光刻胶产业链图示:

资料来源:行行查

由于光刻胶本身就是一种配方型的经验学科,又高度影响光刻环节的精度和良率,因此在光刻胶产业链的三个环节都存在较高壁垒。

上游产品质量对最终产品性能影响重大,常采用认证采购的模式,上游供应商和下游采购商通常会形成比较稳固的合作模式。

国内光刻胶产业链技术进展:

资料来源:《我国半导体光刻胶行业发展现状及对石化产业建议》

光刻胶产业链上游

生产光刻胶的原料包括光引发剂(光增感剂、光致产酸剂帮助其更好发挥作用)、树脂、溶剂和其他添加剂等,我国由于资金和技术的差距,如感光剂、树脂等被外企垄断,所以光刻胶自给能力不足。

资料来源:行行查

树脂

随着光刻技术的发展,光刻胶不断更新换代,从早期的聚乙烯醇肉桂酸酯、环化橡胶-叠氮化合物紫外负性光刻胶,发展到G线(436nm)和I线(365nm)酚醛树脂-重氮萘醌类紫外正性光刻胶,再到KrF(248nm)和ArF(193nm)化学增幅型光刻胶、再到真空紫外(157nm),极紫外(13.5nm)、电子束等下一代光刻技术用光刻胶。

正性光刻胶可分为非化学放大型与化学放大型光刻胶两大类,其中非化学放大型光刻胶主要以重氮萘醌(DNQ)-酚醛树脂(Novolac)光刻胶为主,并主要应用于g线和i线光刻工艺中。

全球光刻胶树脂供应商主要有住友电木、日本曹达及美国陶氏等,我国光刻胶企业使用的树脂90%以上依赖进口。高纯光刻胶树脂单体是中国光刻胶实现国产替代的核心壁垒之一。

由于中低端市场行业壁垒较低,酚醛树脂行业集中度不高,我国产能10万吨以上企业仅5家,其中,树脂龙头圣泉集团占比23%。

光刻胶上游原材料主要厂商布局情况:

资料来源:公司公告

光引发剂

光引发剂发生光化学反应的产物可以改变树脂在显影液中的溶解度,帮助完成光刻过程。

一般光引发剂的使用量在光固化材料中占比为3%-5%,但由于光引发剂价格相对昂贵,其成本一般占到光固化产品整体成本的10%-15%。

光引发剂行业存在一定技术壁垒,行业格局向头部企业集中,整体市场形成寡头垄断格局。

目前在国际市场光引发剂企业基本形成了以巴斯夫、意大利Lamberti、IGM Resins等大型跨国企业为主的寡头局面。

随着Lamberti被IGM Resins兼并,优势趋势日益增强,这些企业拥有较强的技术实力、产品创新研发和应用研发实力。

近年来产业链出现向中国转移趋势,一方面中国目前已经成为光引发剂终端应用市场如手机、家电、电路板等行业的最大应用市场,另一方面关键产品的化合物专利到期,中国生产工艺技术水平的迅速提高,海外光引发剂产能未能有效扩大,国内光引发剂产业开始蓬勃发展。

在国内,光引发剂生产企业从最初几百家,经过十多年充分市场竞争后,集中趋势日益明显。

目前行业内主要企业包括久日新材、扬帆新材、强力新材、固润科技等、北京英力(已被IGM Resins收购)等。

光引发剂生产过程污染较大,随着国家环保监管要求加强,中小产能已陆续退出,而新增产能建设周期较长,导致国内光引发剂供给不足,未来行业新增产能将主要集中于龙头企业,行业集中度仍将持续提高。

全球光引发剂厂商及重点产品:

资料来源:广发证券

上游材料厂商中,容大感光光刻胶产品主要包括紫外线正胶、紫外线负胶两大类产品以及稀释剂、显影液、剥离液等配套化学品,主要应用于平板显示、发光二极管及集成电路等领域。

同益股份主要是从韩国引进丙烯酸树脂、KISCO光引发剂、DKC光敏剂以及色浆等产品,主要应用于LCD-TFT正性光刻胶等中高端市场,公司不进行光刻胶生产制造,不具备光刻胶自主生产能力。

强力新材主要从事电子材料领域各类光刻胶专用电子化学品(分为光引发剂、树脂)的研发、生产和销售及相关贸易业务,同样公司不进行光刻胶生产。

04

光刻胶市场格局

全球光刻胶市场主要被JSR、东京应化、杜邦、信越化学、住友及富士胶片等制造商所垄断,尤其是在半导体光刻胶的高端的KrF和ArF领域,市场集中度更高。

前六大厂商中除了杜邦为美国厂商之外,其他均为日本厂商。

当前背景下,先进节点技术开发速度略有放缓,国内半导体产业发展,国产化需求为中国企业带来发展机遇。

在较为低端的g/i线光刻胶领域,CR4为74%,但在KrF光刻胶领域的CR4为85%,ArF光刻胶领域的CR4为83%,两者均超过83%以上。

中国公司除少数公司覆盖g/i光刻胶外,在更高的光刻胶领域基本都处于客户验证甚至只是研发阶段,任重而道远。

当前国内光刻胶企业多分布在技术难度较低的PCB光刻胶领域,占比超9成,而技术难度最大的半导体光刻胶市场,国内仅有彤程新材(北京科华)、华懋科技(徐州博康)、南大光电、晶瑞电材和上海新阳等少数几家。

彤程新材全资子公司彤程电子受让北京科华微电子33.70%的股权。北京科华微电子成立于2004年8月,是国内唯一拥有荷兰ASML曝光机的光刻胶公司,是集光刻胶研发、生产、检测、销售于一体的中外合资企业,也是国内唯一一家拥有高档光刻胶自主研发及生产实力的国家级高新技术企业。

南大光电自主研发的ArF光刻胶产品成功通过客户的使用认证,成为通过产品验证的第一只国产ArF光刻胶。

上海新阳投资设立的控股子公司上海芯刻微材料技术有限责任公司进行193nm(ArF)干法光刻胶研发及产业化项目。

光刻胶产业链上下游布局相关公司众多,代表厂商还包括雅克科技、永太科技、江化微、芯源微、七彩化学、万润股份、华特气体、新莱应材、盛剑环境、鼎龙股份、怡达股份、广信材料、八亿时空、晶瑞电材、炬光科技、飞凯材料、晶方科技、百川股份等。

随着国外大厂断供造成国内光刻胶供需短缺持续紧张,以及半导体供应链安全问题日益严重,光刻胶的国产替代的窗口逐步打开。国产光刻胶有望从0到1实现技术突破,逐步导入供应链,国内大厂有望抓住国产替代窗口进入上升的拐点。