横看成岭侧成峰,远近高低各不同。

最近,彭博社发文指出,过去一年中全球增长最快的20家芯片公司中,有19家来自中国大陆。相比之下,去年同期只有8个。也正因此,彭博社指出美国的制裁反而推动了中国芯片制造和供应的繁荣。

但在唱盛的风潮下,也有机构唱衰中国半导体。同样作为国外数据调研机构的IC Insights也曾发文称,预计在2026年中国的IC生产仅占全球IC市场的10%左右。

实际上,作为全球最大的半导体需求地,中国半导体的情况早已成为各家数据调研机构无法忽视的重点。但在这些数据下,有人唱盛、有人唱衰。而数据是一面镜子,本文希望通过客观的数据,全方位的展示中国半导体究竟发展到何种程度。

中国官方数据

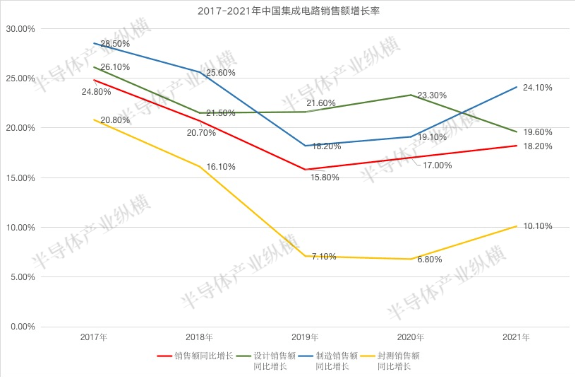

数据来源:中国半导体协会,半导体产业纵横制图

依照中国半导体行业协会发布的数据,2021年中国集成电路销售额首次突破了万亿元,达到10458.3亿元。从销售额的数据来看,中国集成电路的销售额从2017年就开始稳步增长。

世界集成电路产业三业结构合理占比是3:4:3(设计:制造:封测),但中国的集成电路产业结构占比自2017年开始设计业占比较多,占比达37%;制造业占比明显较小,达到25%。经历5年发展,中国制造业销售额占比增长,2021年中国集成电路中设计业、制造业、封测业占比为43.2%;30.4%;26.4%,比例达到4:3:3。

从上图看,我们的制造业在2019年前销售额一直是三大产业中的弱势,这与集成电路产业发展规律实际是明显不符合的。但自2019年后,我们的制造业发展速度非常快,2020年开始已经能够追平封测的销售额,甚至超越。

那么2019年我们采取了什么措施呢?

之前成立的国家集成电路产业投资基金,在2019年达到投资密集期的最后阶段。大基金一期的投资分布为:集成电路制造67%,设计17%,封测10%,装备材料类6%。因此,在第一轮的投资中,半导体制造是大基金的投资重点,国家密集的资金扶持下,中国半导体制造业的发展增速极快。

并且2019年,国家集成电路产业投资基金二期股份有限公司(大基金二期)成立,注册资本高达2041.5亿,重点将投入设备及材料等上游核心领域。在大基金二期的扶持下,在“卡脖子”领域的设备、材料方面,中国也将打开新的局面。

数据来源:中国半导体协会,半导体产业纵横制图

从增长率来看,在2019年中国的半导体销售额增长率出现了明显的下降。或许有读者第一反应是新冠影响,而新冠疫情是在2019年底、2020年初开始在中国蔓延,也就是说2019年的下降并不是因为新冠。

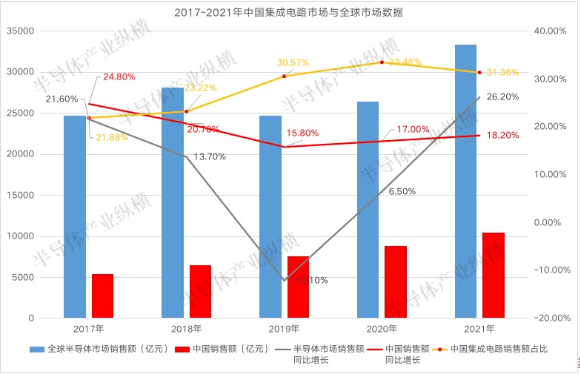

数据来源:WSTS、中国半导体协会,半导体产业纵横制图

那为何2019年中国集成电路的销售额增长比率都在逐步下降?

这需要观察全球集成电路大环境。实际上2019年时,全球集成电路市场销售额出现了五年中的首次负增长,全球销售额下滑12.1%。当时英国脱欧在即,地缘摩擦的阴影笼罩全球,WSTS都曾下调当年预估销售额。大环境的影响是其一,另一个原因是,2018年4年,华为、中兴被列入美国实体名单,当时中国半导体依赖仍然比较严重。

可见中国半导体当时承压之重。在这样的情况下,中国半导体仍能保持在15.8%的增长率,十分不容易。

从销售额的全球占比来看,2017年中国销售额占全球销售额的21.6%,之后的三年占比稳步扩大,2020年达到33%,而美国的集成电路销售额在2021年占比为46%。也就是说中国用了3年,将集成电路销售额的全球占比提升了10%,可见中国集成电路发展速度之快。

中国半导体进出口真实情况

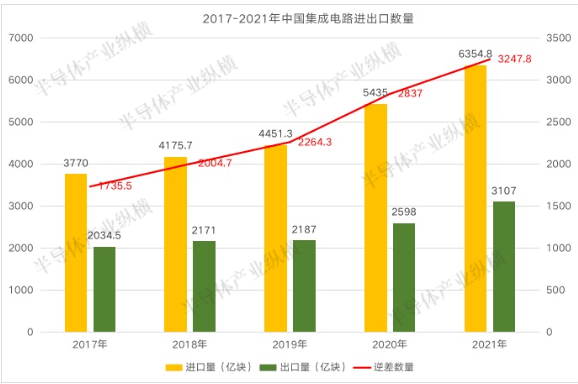

数据来源:海关总署,半导体产业纵横制图

再来看中国海关官方的集成电路进出口数据。在2017年-2021年五年中,我国集成电路进出口数量都保持着增长的态势,相比出口,进口数量的上涨速度在近三年斜率更大,增速更快。仅从进出口产品数量来看,集成电路行业的贸易逆差是在被不断拉大的。

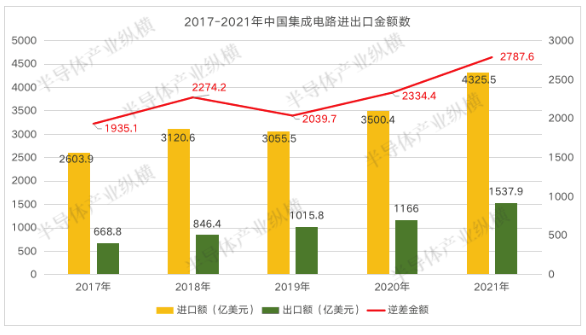

但除去数量,集成电路进出口的金额也非常重要,这代表着中国进出口集成电路的价值。在2019年,中国进口金额有所下降,但前文已分析是由于当时全球环境较差,因此原因不再赘述。从2017年到2021年间,中国集成电路进口金额增幅为66.3%,尽管逆差数字仍在增长,但出口金额却在5年间增长超过一倍。

中国集成电路出口产品的价值在五年间增长翻倍,乐观来看,是集成电路本土化展示出其初步成果,本土集成电路产业正在不断提高自身的产品价值。

但无论是从金额或者从数量来看,中国进出口逆差的不断增大,说明了现阶段中国大陆在集成电路产业上还很难实现大规模的国产化,依赖进口的状况没有逆转的迹象。

从国际半导体数据看中国

用数据说话,除去中国的官方数据,国际半导体调研机构统计的数据也能从另一个侧面解析中国半导体的现状。

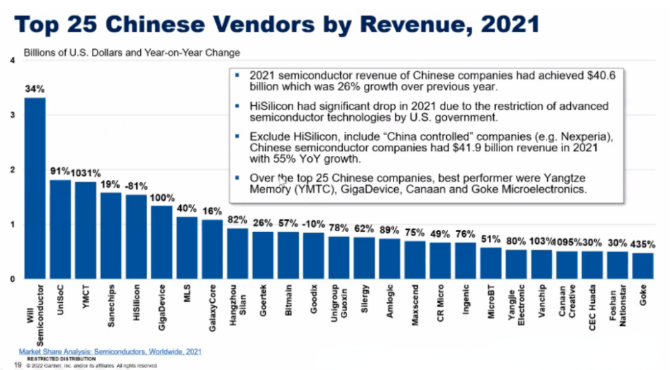

中国半导体TOP 25,设计企业再冲全球前十

Gartner发布了中国前25名半导体供应商的排名。这其中的25家分别是:韦尔半导体、紫光展锐、长江存储、中兴微、海思、兆易创新、木林森、格科微、士兰微、歌尔半导体、比特大陆、汇顶科技、紫光国微、矽力杰、晶晨半导体、卓胜微、华润微、北京君正、比特微、扬杰科技、唯捷创芯、嘉楠科技、华大半导体、国星光电、国科微。

从产品种类上看,排名前三的公司韦尔半导体主营CIS芯片、紫光展锐主营5G通讯芯片、长江存储则是主要的存储企业。受到美国制裁的影响,海思的营收有很大的下降。

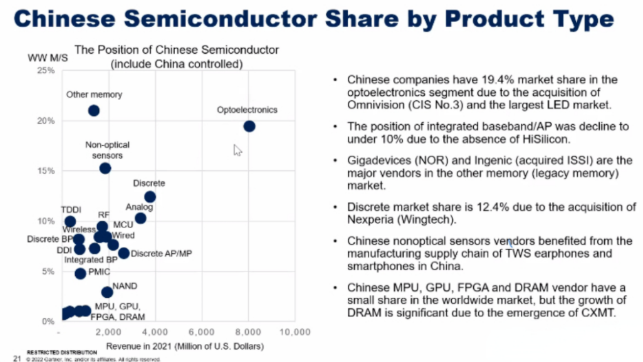

横坐标是市场规模,纵坐标是市场份额

从细分市场情况来看,我们市场占比最高的是Other memory,达到20%以上的占比,这部分是本土的Nor Flash。但Nor Flash的整体市场并不算大,占整个存储市场的2%。兆易创新和北京君正就是这个领域的主要供应商。

在MPU、GPU、FPGA和DRAM这几个领域市场占比较小,而这几大领域的市场容量很大。在DRAM部分,由于长江存储的强势出现,国内DRAM发展迅速。前不久,也传出长江存储计划跳过192层,直接转向232层的3D NAND生产的消息。

在今年,国内又一家半导体企业进入全球前十的排名。根据TrendForce数据,韦尔半导体成为了2022年第一季的全球前十的IC设计公司之一。这是华为海思被制裁跌出前十之后,首家再次进入TOP10的中国大陆芯片设计公司。

在设计方面,中国企业逐渐在世界的舞台上崭露头角。

SIA:中国供应链持续扩张

SIA,即美国半导体行业协会,自1977年以来,一直是美国半导体行业的声音。而从SIA对于中国半导体的统计数据来看,中国半导体全供应链正在持续扩张。

根据SIA的统计,中国在半导体领域涌入了大量的新公司。2020年,在中国大陆有近1.5万家企业注册成为半导体企业。这些公司里有大量是专门从事GPU、EDA、FPGA、AI和其他高端芯片设计的无晶圆厂初创公司。中国高端逻辑器件的销售也在加速增长,中国CPU、GPU和FPGA部门的总收入以每年128%的速度增长,到2020年收入接近10亿美元,远高于2015年的6000万美元。

在中国半导体供应链的所有四个子领域——无晶圆厂、IDM、代工和OSAT,中国公司去年的收入都在快速增长,年增长率分别为36%、23%、32%、23%。SIA分析表示,中国领先的半导体公司有望在多个子市场向国内乃至全球扩张。

横看成岭侧成峰

数据是客观的,但对数据的解读是主观的。横看成岭侧成峰,对数据的解读每个人都不同。中国半导体有人唱盛、有人唱衰,但这只是一种声音,背后隐含着不同的动机。

中国半导体的发展无法只通过数据判断,就如同曾经大基金对半导体的扶持,也无法当下就出现明显的数据增长。发展并不是空口说的,半导体的发展更多的依靠实在的动作。

中国半导体近年推出了众多的发展政策,集成电路也已经成为我国的发展重点。正如最近深圳发布半导体集群计划,目标是2025年营收突破2500亿元。深圳发改委也由此推出一系列措施,包括:全力提升核心技术攻关能力、着力构建安全稳定产业链条、聚力增强产业协作优势、构建高质量人才保障体系、打造高水平特色产业园区等。

而深圳对集成电路领域的政策推行只是中国发展半导体的一个缩影。因此,因为一个数据而唱盛、唱衰,未免过于浮躁。