本文来自微信公众号“半导体产业纵横”。

预计第三季度全球服务器出货量将温和反弹1.5%。

据DIGITIMES Research数据,第二季度全球服务器出货量环比下滑5.7%,由于品牌厂商和CSP都对下半年持保守态度,因此第三季度的环比增长可能仅为个位数,不过服务器CPU平台已准备好供应。

随着成熟市场加息和后疫情时代云服务需求下降,企业和消费者的传统云支出持续受到影响,云服务提供商(CSP)的数据中心建设也不断放缓,导致CSP转向他们将部分一般服务器预算转向价格更高的人工智能服务器,以满足日益流行的生成式人工智能的需求。因此,2023年第二季度服务器整体采购量有所下降。

Meta和亚马逊等北美领先的CSP对其社交媒体和公共云服务的需求感到悲观,因此大幅减少了服务器采购,导致中国台湾ODM对美国数据中心运营商客户的出货量下降了10%以上。

上一季度表现疲软的服务器品牌,由于新服务器产品的硬件问题悬而未决,企业客户需求低迷,第二季度出货量环比略有下降。然而,由于上一季度的比较基数较低,中国数据中心运营商的需求开始出现出货量反弹。

预计第三季度全球服务器出货量将温和反弹1.5%。由于传统云服务需求没有复苏迹象,北美CSP将加大对高端AI服务器的投入,其价格比普通服务器贵数十倍,导致整体服务器出货量环比小幅下降。数据显示,随着采用新型AMD和英特尔CPU的服务器的推出,服务器品牌的出货量可能会出现高个位数的连续增长。

随着第四季度服务器品牌新产品出货量持续增加,美国和中国的数据中心运营商将增加通用服务器和人工智能服务器的采购。因此,全球服务器出货量可能会出现中个位数的环比增长。

2023年全球服务器整机出货量将下修至1383.5万台

据TrendForce集邦咨询发布的研究报告,由于四大CSP(云端服务供应商)陆续下调采购量,Dell及HPE等OEM也在2~4月期间下调全年出货量预估,同比分别减少15%及12%,加上国际形势及经济因素影响,服务器需求展望不佳。报告预估,今年全球服务器整机出货量将因此再下修至1,383.5万台,同比减少2.85%。

TrendForce集邦咨询表示,“上半年服务器市况并不乐观,第一季受淡季效应与终端库存修正影响,服务器出货量环比减少15.9%;第二季由于过往产业旺季并未如期发生,环比增长预估仅9.23%。此外,除了OEM调降出货量以及供应链库存持续调整等持续影响服务器出货量之外,ESG议题使CSP延长服务器使用年限,进而降低采购量,同时顺应企业控制资本支出,OEM提高旧平台的支援年限,也是影响市况的原因之一。”

TrendForce集邦咨询表示,“与此同时,今年市场热议的ChatBOT确实将带动AI服务器出货量,包含Microsoft、Google等云端服务商都积极投入,报告预估2023年AI服务器出货量同比增长将逾10%。不过,由于目前AI服务器占整体服务器出货比例仍不及1成,故尚无法反转整体服务器疲弱态势。”

TrendForce集邦咨询表示,“整体而言,今年服务器市场是否能翻转需观察库存去化速度,依据目前进度来看,短则今年下半年;长则至2024上半年。同时,库存去化进度也将影响新平台的导入时程,并降低原厂DDR5转产及降价意愿,依目前市况预测,仍不排除全年服务器出货量会持续下修。”

IDC:近两倍增长,中国液冷服务器市场步入新阶段

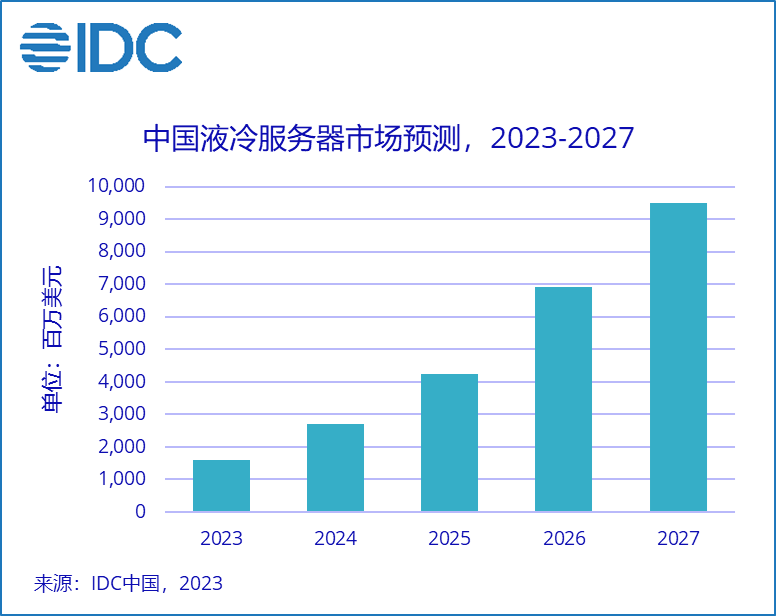

国际数据公司(IDC)发布了最新的《中国半年度液冷服务器市场(2022下半年)跟踪》报告。数据显示,2022年中国液冷服务器市场规模达到10.1亿美元,同比增长189.9%。IDC预计,2022-2027年,中国液冷服务器市场年复合增长率将达到56.6%,2027年市场规模将达到95亿美元。

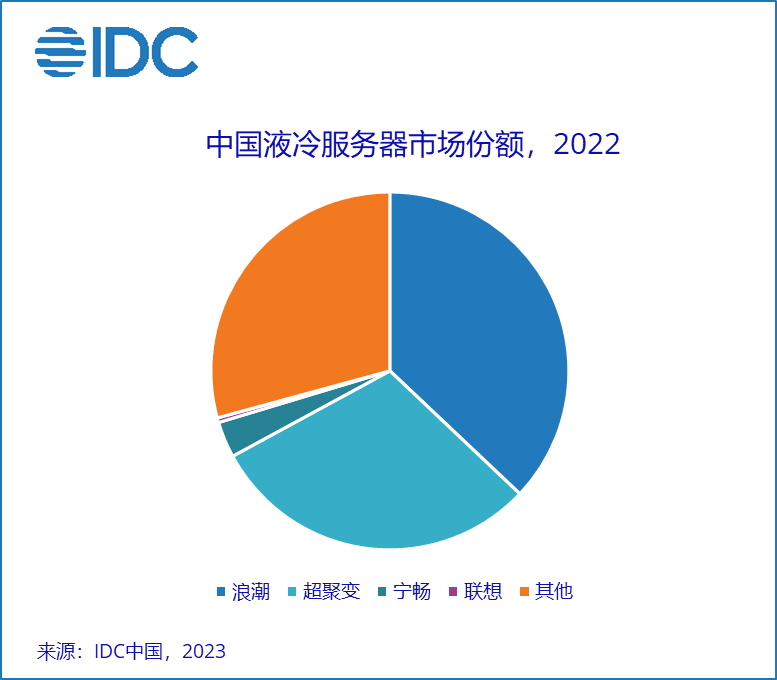

2022年,从厂商销售额角度看,浪潮、超聚变、宁畅位居前三,占据了七成左右的市场份额;从行业的角度看,互联网、电信、政府和教育是液冷服务器最大的采购行业,占整体液冷服务器市场80%以上的份额,此外,金融、医疗、制造、公共事业等其他传统行业的龙头企业也开始积极部署液冷服务器,规划绿色、可持续发展的数据中心建设。

IDC中国服务器市场分析师索引认为,中国液冷服务器市场仍处于早期发展阶段,虽然在多年前已开始被应用,但更多集中在几家超大规模互联网公司以及国家教科研项目中。2022年是中国液冷服务器市场具有里程碑意义的一年,越来越多的传统行业开始从零到一部署液冷数据中心,这些龙头企业的率先部署将给液冷服务器市场打开新的局面,将液冷从概念、评估到实际落地,给更多企业提供标准和指导。随着CPU和加速芯片功耗的不断提高,液冷数据中心部署不仅是响应国家PUE指标的要求,也会给企业在提高数据中心密度、降本增效等方面带来实际的收益。