本文来源:物联传媒,本文作者:银匠。

什么是物联网?它与传统产品有什么区别?

作为一个物联网行业的早期从业者,笔者经常会被人问起上面两个问题,而为了能够让人能够形象的理解IoT,我也经常以身边最常见的智能水表为例:

在以前,水务公司需要专门派人抄水表数值,来确定某一个用户的用水量,但现在,在深圳这样的大城市里,都已经安装了基于NB-IoT技术的远程智能水表,水表的数值可以实时传到后台,而不需要再人工去抄表,用户每个月只需缴费即可。

当然,IoT的范围很大,身边的案例也非常多,之所以以智能水表为例,是因为它具有IoT设备相比于传统设备一个非常典型的特征,那就是增加了通信传输能力。如果仅从感知的角度去理解,事实上很多传统的设备都装有各种各样的传感器,可以感知到周围的信息,而如果当它具备传输能力的时候,那它就具备了IoT的基本能力。

理论上来说,每一个IoT设备,都需要包含至少一种通信技术,而相应的,也就需要至少1个通信模块,基于这个逻辑,最近几年,国内一批做蜂窝模组产品的厂商享受到了物联网产业发展的红利,在迅速地发展扩大,并且陆续上市或者被上市公司并购。

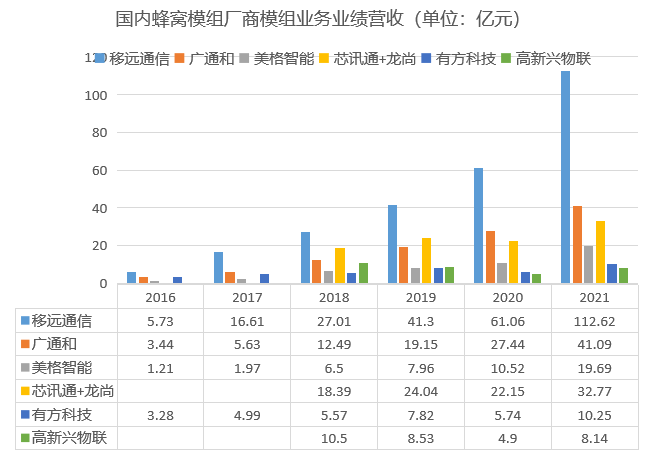

笔者一共统计了6家蜂窝模组上市企业,其中,移远通信、广和通、美格智能、有方科技是独立上市,芯讯通与龙尚科技均被日海智能收购(后续的分析中也将两家合并一起),高新兴物联(原中兴物联)则被高新兴收购。

为了解整个蜂窝模组产业的发展史,笔者翻阅了上述上市公司的年报与招股说明书,将他们的数据进行了详细统计。

注:作为上市企业,模组公司的业务也在逐渐多元化,所以,在摘取业务收入时候需要将每个公司与模组关联度最大的业务进行统计。

注:作为上市企业,模组公司的业务也在逐渐多元化,所以,在摘取业务收入时候需要将每个公司与模组关联度最大的业务进行统计

其中,移远通信与广和通,摘取的是公司的总营收;美格智能业务变迁较大,早期是以“精密组件”业务为主,因此,笔者摘取了该公司的“4G技术行业应用”业务,在2019年之后,美格智能业务就以模组业务为主,摘取的是公司的总营收;芯讯通与龙尚科技都是日海智能的子公司,因此,将两家合并在一起分析,其中,2018年芯讯通3月份才开始纳入报表;有方科技自2017年开始销售无线智能终端,不过该业务也采用的自研的模组,也一并统计。

注:美格智能自2019年开始精密组件业务占比很小,后面完全剥离,所以自2019年开始,统计净利润比较有意义。美格智能、有方科技2021年摘取的是快报数据,芯讯通与龙尚均是日海智能子公司,摘取的是这两个公司的净利润之和。

注:毛利率笔者也尽量统计跟模组相关的业绩,其中,移远通信、广和通、有方科技统计的是主营业务的毛利率;美格智能在2016-2019统计的是公司“4G技术行业应用”的毛利率,2019年之后统计“无线通信模组及解决方案业务”毛利率;芯讯通与龙尚科技作为日海智能的子公司,没有单独披露公司的毛利率,笔者摘取日海智能披露的“无线通信模组”或“物联网产品及服务”业务的毛利率;高新兴没有单独列出模组相关业务的毛利率。

注:线通信模组”或“物联网产品及服务”业务的毛利率;高新兴没有单独列出模组相关业务的毛利率。移远通信的2016与2017年只统计了2G模组与3G模组的出货量数据(招股说明书只披露了这么多),而4G模组与NB-IoT模组没有统计在内。

在2019年报中,移远通信详细披露了各个技术种类的模组出货量与增长率,由此也可推算出2018年的量,其中2018年数据为:2G(2457.3万)+3G(274.2万)+4G(1128.5万)+LPWA(即NB-IoT)(572.1万)+GNSS(316.4万);2019年度数据为:2G(2847万)+3G(402.2万)+4G(1849.9万)+LPWA(即NB-IoT)(2127.4万)+5G(0.11万)+GNSS(318.9万)+WiFi(81万)。此后,移远披露的出货量仅只有一个总数字。

除了移远之外,其他模组厂商对于出货量的披露也都只有一个总数字。高新兴物联、芯讯通与龙尚科技因为母公司没有单独披露相关的出货量,所以数据缺失。

注:美格智能在2019年之后主营业务以模组及相应的拓展业务为主,因此,笔者仅统计了2019年之后的研发人员数量。此外,高新兴物联、芯讯通与龙尚科技因为母公司没有单独披露相关人员数据,所以数据缺失。

从年报的数据,笔者总结出以下几点:

在上述的模组上市企业中,移远通信、广和通、美格智能、有方科技这4家是独立上市,而芯讯通、龙尚科技、高新兴物联是被并购之后上市,从目前表现来看,独立上市的企业发展势头好于被收购的企业。

从公司的营业收入角度来看非常直观,移远通信2021年的收入是2016年的19.6倍,同期广和通业绩增长了11.9倍,美格智能增长了16.3倍,最少的有方科技也增长了3.1倍。

而几个被收购的企业,芯讯通+龙尚科技增长缓慢,高新兴物联的收入波动很大,增长几乎停滞。

在五六年之前,如果排一个行业的龙头老大,会有人不服气,或者去质疑,毕竟在2016与2017年度,各家虽然也有差别,但差别绝对值并不大,有些指标的排名存在企业交替领先。

而现在,综合营业收入、净利润、研发人员规模、出货量这几个指标,产业已经形成了以移远通信与广和通为第一梯队的竞争格局,其中,移远的营收超过100亿,领先优势明显,广和通净利润超过了4亿,表现最佳。

剩下的追赶企业中,美格智能涨势最为明显,表现出了强劲的爆发力,以目前的增长势头,几年之后也能跻身第一梯队。

在几年之前,2G的出货量占比很大,以移远为例,该公司2017-2019这几年2G模组的出货量分别为:2493.9万、2457.2万、2847万。但现在2G退网已成定势,2G空出来的市场需要有新的技术填补,主要是NB-IoT与Cat.1。

NB-IoT在经过几年快速增长之后,目前每年的市场出货量保持在1亿左右,

而Cat.1的增长则更加亮眼,根据笔者与芯片厂商芯翼信息交流的信息,Cat.1市场出货量在2021年就超过了1亿颗,并且依然保持着快速增长的态势。

除此之外,5G模组也在快速增长,根据Counterpoint的监测数据,在2021年Q4,5G模组同比增长了392%,当然,即便是有如此大的增长率,但是总体上来说,5G模组的出货量并不多,移远通信在其2019年年报中披露该公司的5G模组的出货量仅0.11万个,毕竟5G性能虽好,但是需要高性能的场景数量有限。

在上面统计几年蜂窝模组厂商最近几年的毛利率,可以清晰的看到,除广和通毛利相对稳定一点之外,其他几家毛利率呈逐年下滑的趋势,并且毛利基本都在20%以内,足以反馈市场上的价格竞争非常激烈。

毛利在下降,各公司的人员规模在快速扩大,移远通信的研发人员规模接近3000人,广和通与美格智能的研发人员规模也超过了1000人。这导致了模组厂商这几年虽然业绩在快速增长,但是净利润的表现却一般。

在被收购之前,高新兴物联(原中兴物联)被认为是行业最赚钱的企业,营业收入与净利润都是行业第一梯队的表现。因高新兴物联于2018年才并入报表,所以,笔者也只能找到2018年之后的数据,不过仅看2018年的数据,当年高新兴物联的收入10.5亿,净利润0.93亿,表现也相当不俗,而之后,高新兴物联的收入不增反降,并且最近2年也一直处于亏损状态,2022年有望扭亏为盈。

模组产品的同质化很严重,模组厂商的芯片供应商主要是高通、MTK、紫光展锐、ASR、英特尔、海思等几家,芯片厂商,模组的性能与芯片密不可分,因此,如果只卖标准品,很难做出差异。

最近几年,各模组厂商也在摸索自己的差异化道路。

移远通信是做大做全,除了丰富全面的蜂窝模组产品线之外,产品线还覆盖GNSS、WiFi等更多的技术种类,并且海外市场与国内市场都做得比较好,从移远目前3000人左右的研发人员规模就可以看出,要做到这么全业务覆盖需要很大的投入。

广和通是以高毛利市场为依托,向外扩张,广和通的毛利水平在几家模组厂商中独领风骚,主要原因有公司在PC端、智能POS机、车联网这几个物联网大颗粒细分领域进行深耕并树立核心优势,并且大客户以直销为主,且海外业绩占比大。

美格智能的产品线以4G为起点,并且以模组产品为基础,在积极扩展业务线,目前已经形成了车载产品、FWA(固定无线接入)以及泛IoT三大业务线,且业绩增长很快。

有方科技是深度扎根于电网系统,在该细分领域有着绝对的市场份额,除了卖模组之外,公司自2017年开始销售无线智能终端,也在丰富自己的业务。

日海智能(芯讯通与龙尚科技的母公司),在收购了两家模组厂商之后,积极的拓展更多的业务可能,目前公司战略核心围绕“AIoT”,即通过AI赋能云平台连接产品端和用户,达到从“上网”(通信模组)到“联网”(云模组)到“智能应用”(解决方案集成)的服务达到路径,成为赋能型的物联网综合解决方案提供商。

高新兴物联在市场上则一直深耕于智能网联汽车以及智能网联两轮车这两个场景,以此为基础,辐射更多的应用场景。

在五六年之前,所处的赛道一样,产品也类似,市场环境也一样,规模大小差别不大的企业在经历时间的演变之后,为何差距就逐渐拉开了,这是一个很值得深思的问题,欢迎读者在文末留言分享自己的见解。