本文来自微信公众号“IT时报”,作者/毛宇。

2024年上半年,跨境电商领域半托管模式蔚然成风。原本定位各异的跨境电商纷纷扎堆半托管“战场”,谁能赢下这场“半托管天王山之战”,谁就能占得市场的先机。

今年1月,速卖通率先全面推行此模式。Temu紧随其后,3月强势登陆美国并迅速扩张至欧洲;5月,SHEIN也开始试水半托管领域;而“出海四小龙”中流量最大的TikTok Shop更是先行一步,2023年就已在英国及沙特部分地区布局半托管。

无论从“全托”到“半托”,还是从POP入局“半托”,条条大路通罗马,各大平台先后变招,意在优化商家运营效率,提升消费者体验。“我们需要高质量的商家,那些无法及时履约发货、保障商品质量的商家会随着时间流逝被新的制度淘汰。”一位接近速卖通的内部人士告诉《IT时报》记者,跨境电商走向半托管或已成必然,POP模式中小商家越来越“不那么受欢迎”。

入驻Temu半年的商家何迪,自转型半托管以来,月利润实现了三倍增长,凸显新模式下的盈利潜力。然而,这一转变并非一帆风顺,速卖通商家赵启连月来关闭平台近10家门店的经历,则揭示了流量分配变化对传统POP模式的冲击,促使商家必须适应新趋势,否则将面临被淘汰的风险。

随着半托管模式的普及,跨境电商正逐步进入一个精准博弈的新时代。未来,谁能在这场变革中把握先机,谁就能在激烈的市场竞争中脱颖而出。

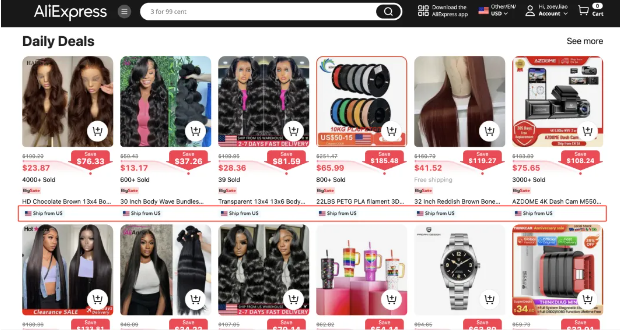

速卖通

多次试水后,押宝半托管

速卖通作为阿里巴巴旗下的重要跨境电商业务,其运营策略的调整尤为引人关注。

曾几何时,平台上拥有十家以上店铺的POP卖家不在少数,赵启便是其中之一,近8年来,他见证了速卖通从百花齐放到优胜劣汰的变迁。

但随着市场环境变化以及平台政策的不断转向,赵启意识到速卖通正在放弃POP,流量正向平台自营及半托管全面倾斜。“从POP到全托管,再到半托管和直营,每一次转变都意味着一次洗牌。”赵启感慨道,“速卖通看似在寻找最高效、最能保证消费者体验的模式,但代价则是牺牲一批跟不上节奏的POP商家。”

半托管、全托管、POP模式的主要区别在于商家运营控制权的多少。全托管模式下,平台几乎全权负责运营,包括物流、营销等,商家只需供货;半托管则给予商家更多自主运营的空间,但仍需遵循平台的一定规则,如价格策略、及时发货等;相对最传统的POP模式则是商家自运营模式,平台对该模式的控制力相对较弱。

模式的变革,意味着,有人离场,亦有人获益。

随着流量的“颠来倒去”以及发货工作量剧增,赵启慢慢感觉在速卖通平台上的力不从心,到6月底,赵启关闭了速卖通上过半的店铺,准备尝试入驻亚马逊。

但另一头,对于拥有自有仓库和成熟产品的公司来说,半托管模式或是锦上添花。“去年12月份,公司选了几款商品加入‘半托’,10天后日销就增至200单。”一位从事多年母婴服饰售卖的商家Gray兴奋地说道,“现在靠着半托管前期的高流量,我们每天稳定在700单左右。”

为了应对剧增的订单量,Gray所在的公司紧急决定再租下一个500平方米的仓库,专门用来存放速卖通的半托管、全托管和POP商品。之前,Gray的公司虽拥有成熟的商品,“但却没有一套成熟的发货体系。现在加入大平台,一切就变得井井有条。”他满意地笑道,“我们还在积极准备仓库发货,这样顾客下单后,商品可以直接从仓库发出,顾客到手的时间会更短。”

如此一来,产品成熟、积极仓发的半托管模式开始挤压POP模式的空间,一些低客单价、发货不及时的POP店铺因流量不佳被迫关闭。

半托管模式虽在一定程度上稳住了商家的整套售卖链路,但也因对价格的控制和流量的过度倾斜,导致许多中小卖家的利润空间进一步压缩。“速卖通有意通过半托管引导资源向头部大卖家集中,特别是那些拥有自主物流体系和仓储能力的大型企业倾斜,进一步加剧了市场分化。”上述内部人士指出。

Temu

流量开道,大举进军半托管

“我只能说,哪个模式有利润,哪个就更适合我。”刚刚入驻Temu半年的商家何迪感叹道。2024年初,他加入Temu全托管,月利润达到4000元左右。然而,真正的转折点出现在春节期间,Temu的美国超级碗广告如同一把钥匙,瞬间解锁了流量的洪流,为商家们带来了前所未有的机遇。

敏锐捕捉到这股浪潮,何迪毫不犹豫地将店铺转型至半托管模式,“事实证明赌对了,半托的月利润直接翻了3倍。”他兴奋地分享道。但转型并非毫无挑战,首要任务便是搭建海外仓,以满足半托管模式下的发货需求,“我找了个美国的亲戚帮忙,搭了个小型海外仓,虽然费了点周折,但总体还算顺利。”

在“何迪们”看来,只要能搞定海外仓,其他的问题都能难迎刃而解。在Temu半托管模式下,商家拥有对产品价格更多的定价自由度,平台仅进行核价而非直接定价,这意味着商家在物流成本之外,仍有调整产品价格的空间。“尽管物流成本有所上涨,但与全托管模式相比,我们能掌控的利润空间更大了。”他补充道,全托管模式下,平台会根据利润空间进行一定比例的抽成,而半托管由商家自行承担物流后,平台则不再抽成,将更多的利润留给商家,在很大程度上缓解了商家的成本压力。

然而,Temu的低价策略并未因此减弱,何迪形容,压价的劲头颇有拼多多的影子。“不过考虑到Temu的庞大流量和可观的利润空间,对于中小商家而言,这里依然是值得挖掘的‘金矿’。但我认为,这波红利终将消退,最终比拼的还是价格优势,这一天一定会到来。”何迪坚定地说道。

值得一提的是,半托管模式下,罚款问题仍频现,成为不少商家心头挥之不去的阴影。

自3月初以来,多位商家向《IT时报》记者反映,虽然半托管模式给商家松了绑,但Temu的管控力度丝毫没有减弱,最明显的就是罚款力度超出了他们的预期,至今仍是影响收益的一大不确定因素。

殊途同归“卷”价格

无论是全托管还是半托管,抑或是速卖通在此期间推出的“直营”和“Choice”,均显示出一个重要信息,各大平台都期盼通过降低运营成本实现盈利。“但要持续占领市场更多份额,或许后续平台会‘委屈’商家们在价格上做出更多让步。”上述业内人士表示。

公开报告显示,2024年第一季度Temu商品成交额达100亿美元,预计亏损率缩窄至9%。抢占流量高地的Temu也被交银国际等机构预测,将在2025年才能实现盈利。阿里官方公布的2024财年第三季度业绩中显示,速卖通实现了超过60%的季度订单同比增长,主要由Choice带动。但阿里管理层后续表示,Choice仍处于投入期,利润为负,盈利尚需时间。

跨境电商依旧需要新的模式刺激销量,并在平台和商家之间找到更加精准的利益平衡点,半托管应运而生。

但速卖通在1月初推出半托管后,又接着推出“直营”模式,试图通过平台官方店铺直接销售商家产品,以此简化供应链环节,提升效率。然而,这种模式下的价格战异常激烈,“平台为了吸引消费者,不断压低售价,导致商家的利润空间进一步压缩,说到底就是拼谁的价格低。”入驻仅一年的速卖通商家阿奇告诉《IT时报》记者,“直营”的本意是为了创造更多销售机会,但实际上却因为过度的价格竞争,迅速降温,最终走向式微。包括阿奇在内的不少商家在经历了短时间的尝试后难以持续,纷纷退出,转而回归到相对稳定的半托管或全托管模式。

当下,跨境电商平台与商家的合作模式仍处在快速变化之中,各种模式都是行业在效率与盈利之间以求平衡的探索之路。跨境电商半托管模式的演变,不仅是平台战略调整的体现,也是行业生态重构的一个缩影。面对日益激烈的竞争环境,如何在保护商家利益的同时,促进平台与商家的共赢,成为摆在所有跨境电商平台面前的重要课题。而对于像赵启、何迪这样的商家来说,灵活应变,紧跟市场趋势,适时调整战略,才是在这场全球化商业竞赛中持续前行的关键。