本文来自微信公众号“中国电子报”,作者/宋婧。

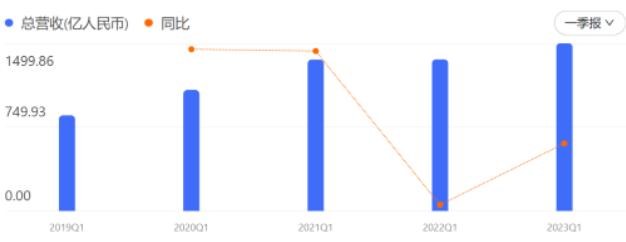

5月17日,腾讯发布2023年Q1财报,当季总营收1500亿元,同比增长11%。其中,“金融科技及企业服务”业务收入487亿元,同比增长14%,占总营收的32%。而备受业界关注的腾讯云就被纳入在这一板块中。

5月16日,腾讯云宣布对多款核心云产品降价,部分产品线最高降幅达40%,降价政策将在6月1日正式生效。同日,移动云宣布对多款云产品降价,部分产品线最高降幅达60%。在此之前,阿里云于4月26日宣布史上最大规模降价,核心产品最高降幅达50%。国内云市场三家大厂不约而同的降价,究竟释放了怎样的信号?

2023阿里云峰会现场

为什么要降价?

当前,国内云计算市场正处于新一轮调整期,整体增速有所放缓。有观点认为,此轮大规模降价背后,更多的还是源于云厂商对于增长困难的焦虑。头部云厂商带头降价的行为有可能拉开新一轮价格战,治标不治本。但也有观点认为,参考AWS,降价是云厂商发展到一定阶段的必经之路,是正常的市场操作,意味着云厂商通过技术提升实现了成本分摊,这是一个好的信号。

吸纳更多新客户、提升云计算的市场渗透率仍是云厂商的第一目标。从参与此次降价的产品来看,多为IaaS层基础设施产品,如网络、计算、存储类产品。比如,阿里云的弹性计7代实例和倚天实例降价最高达到20%,存储OSS深度冷归档相比此前最低档价格还要低50%。腾讯云对负载均衡CLB的LCU费降价18%,对标准型NAT网关降价15%。移动云通用入门型云主机、通用网络优化型云主机均降价60%。

2023移动云大会现场

“降价主要集中在公有云服务,计算、存储、网络等类型的产品相对标准化、成熟度较高,头部云厂商提供服务的差异化也较小,价格会直接影响用户上云选择,因此以运营商、互联网厂商等为主要代表的云服务商将采取提供极致性价比产品的策略参与新一轮市场竞争。”赛迪顾问云计算与大数据产业研究中心分析师姚学超在接受《中国电子报》记者采访时分析称。

据了解,IaaS层产品在国内主流云厂商原本的营收架构中的核心部分。以阿里云为例,根据不完全统计,阿里云的收入中IaaS模块占比超过70%。此前,阿里云在国内的市场份额已经开始下滑。IaaS层产品的大幅降价虽然短期内预计将会对其营收利润产生一定影响,但同时也可能为其快速带来更多客户,稳定市场份额优势。

新的利润空间在哪儿?

IaaS层的核心竞争逻辑是成本效应。自研技术能力的提升和规模效应的显现使产品成本大幅下降,这让云厂商有了降价的底气。IDC中国研究经理崔婷婷分析称:“公有云IaaS资源池的不断扩大、PaaS和SaaS产品的研发不断投入以及客户群体云消费能力的不断加强,这让头部云厂商在价格上有了更多腾挪的空间。同时,AI能力的提升和底层资源调度能力相结合,也有力支撑了云服务商的成本持续优化。”

腾讯近5年一季报营收情况对比

数据来源:腾讯公司财报

值得一提的是,降价并不代表一味的压缩自身利润空间。实际上,云厂商可以通过提供其他价值更高的创新产品与服务来找回这部分利润。像阿里云、腾讯云等在宣布降价的同时,都强调自己是在释放技术红利,会通过产品创新为用户提供更多价值。

云厂商新推出的新产品已经开始向具有更高利润空间的PaaS、SaaS,甚至是MaaS层转换。像阿里云的“1+3+1”的产品结构中,阿里云平台产品、钉钉和瓴羊构成PaaS层产品矩阵,MaaS层服务指的是基于“通义千问”大模型向生态开放大模型能力和训练底座。这些都是阿里云未来聚焦的重点。腾讯云也推出了一站式边缘安全加速平台EdgeOne、基于太极Angel的大模型能力和工具箱、小样本数智人生产平台等创新产品,发展策略从“规模”向“盈利”转变。

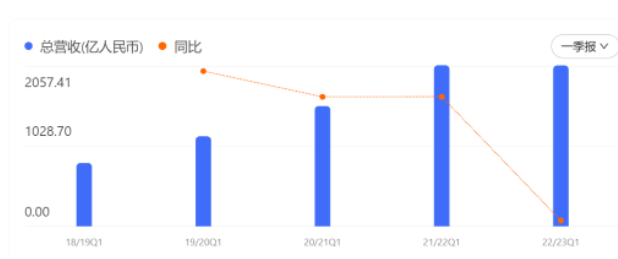

阿里近5年一季报营收情况对比

数据来源:阿里公司财报

“这说明云计算已经变成和水电煤一样的基础设施型业务,IaaS层增量市场空间已经不多了,对更多云厂商而言,提高市场份额的关键不是在于降价,而是在于能否提供更创新的产品和更优质的服务。未来云厂商的竞争核心还会集中在PaaS或SaaS层,以及一些特定服务领域,比如人工智能、元宇宙、工业互联网等。”晟云磐盾信息技术有限公司总裁郝峻晟说道。

其他玩家会“跟进”吗?

截至目前,除了阿里云、腾讯云、移动云,其他在国内云市场排得上号的云大厂,如华为云、天翼云、联通云等暂未跟进此轮降价潮。不过,北京计算机学会数字经济专委会秘书长王娟对《中国电子报》记者采访表示:“主流厂商的降价一定会给市场带来价格战,其他云厂商势必要做出回应。”

“在整体增量相对放缓的中国云服务市场中,各大云厂商需要进一步增强存量客户的粘性、提升新增客户的吸引,通过降价短期内将快速实现产品渗透率提升,并能够通过薄利多销获得收益。”姚学超说道。

实际上,用一次次降价掀起飞轮效应是一种常见的市场行为。通常一个头部玩家降价,其他玩家也会相继跟进。不止在云计算行业是这样,其他行业也一样。比如在智能汽车领域,特斯拉就很擅长使用这种方法吸引更多的卖家合作。在云计算领域,全球云计算巨头AWS曾创造过一年内连续12次降价的纪录。

郝峻晟指出,目前市面上云计算行业定价模式主要分为两种。一种是成本定价法,产品价格根据成本调整,这是AWS等大厂的惯用做法,此次阿里云、腾讯云的降价大概率也是因为成本降低,市场上的竞争愈发激烈促使其需要通过进一步降价,争取更多的市场份额。

另一种是客户支付意愿定价法,通常适用于To B市场,服务商通过招投标的方式参与,需要提前报价,这种情况下,产品列表价的降价行为对其影响并不大,这更多的可能是一种市场营销手段。

“云计算厂商要想获得更多利润,需要不断的创新,有各种各样的新产品、新服务提供给客户。而企业客户也愿意为这些新产品和新服务来支付相应的费用。降价只是一种传统市场手段,效果并不明显。”郝峻晟说道。以AWS为例,它通过不断创新来降低成本,包括自研芯片,通过技术的持续迭代升级实现了产品的不断推陈出新,所以具备持续的竞争力。

目前来看,由大模型掀起的生成式AI浪潮已成为新一轮云计算竞争的核心。业内普遍认为,大模型或将彻底改变云计算的游戏规则,为所有云厂商带来了新的机遇与挑战。王娟表示,此次由人工智能赛道带来的大模型开发需求是一个市场热点,大模型思路下的人工智能发展路径对算力的需求是巨大的。

对于云服务商来说,人工智能大模型和AICG业务无疑是未来一段时间算力市场的焦点所在。从生态建设和市场占有率的角度考虑,现在毫无疑问是前期投入获得回报和业务扩张的好时机,成功的规模扩张将为它们带来持续的成本下降和生态扩张。

“云计算市场即将迎来一个规模性扩张的新阶段。”王娟指出。对于各大云厂商而言,抓住技术风口才是制胜关键。

对国内云市场有何影响?

谈及此轮降价对于国内云市场的影响,姚学超分析称,从供给侧来看,云计算特别是公有云发展需要重资产支出和长周期投入,是规模效应和壁垒极强的市场,降价有利头部云厂商巩固和提升市场的渗透率,容易出现赢者通吃的局面;但同时也可能造成国内云服务市场“内卷”加剧,一定程度上会影响市场公平竞争和良性发展。

从需求侧来看,降价是直接给予上云客户优惠和让利,有效减少了企业“上云用云”的成本和支出,能够增强已上云用户的粘性、提升对更多用户的吸引;同时云厂商也能及时得到更多上云用云用户的有效反馈,持续迭代和升级产品,实现更强的规模效应。

郝峻晟则坦言:“此轮降价对整个云计算市场而言,影响不会很大。”一方面,云计算行业客户对于价格的弹性普遍不是很敏感;另一方面,进行云迁移是有成本的,只有降价幅度足够覆盖迁移成本才有可能促使现有云客户考虑更换服务。

“从目前阿里云、腾讯云和移动云的降价信息来看,降价是多维度的,不同产品线和不同时间段具体情况有较大区别。对于公有云大客户来说,本身有一定议价权,并且除了产品价格外,咨询、建设和运维服务同样是重要的成本支出,”崔婷婷表示。降价行为折射到具体市场落地情况上,可能要具体情况具体分析。但是总体来说,降价对于公有云用户来讲是普惠于民的行为,尤其对于“专精特新”企业来说可能更加利好。

她认为,短期内,降价必然会对公有云服务商盈利造成一定影响,但是从目前降价产品范围来看,影响应在可承受范围内。从长远来看,降价是否会对未来云市场格局造成明显冲击还需要对市场持续观察。企业上云用云降低成本的同时,也会促进云技术更快的升级,促进云计算市场整体规模的快速成长。