建设内容:

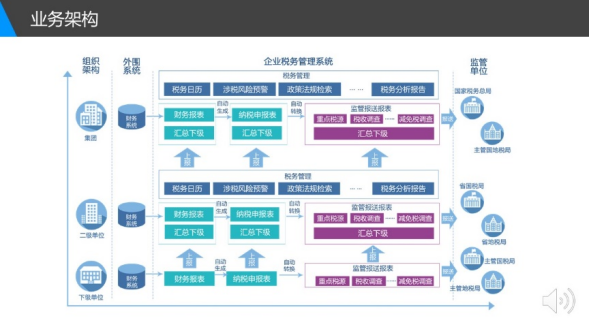

企业智慧税务信用风险管理系统由涉税信息报送、增值税管理、消费税管理、个人所得税管理、涉税分析管理、涉税风险管理、涉税知识管理和涉税辅助管理等8部分组成:

1、涉税信息报送模块是将企业主体信息形成纳税主体档案,以便于进行有效的纳税申报管理,同时满足税务机关对企业重点税源监管、税收调查监管和减免税调查监管等涉税文书的标准化生成和智能化报送。

2、增值税管理模块主要是对企业的增值税销项发票、进项发票进行智能化识别与管理,对发票流转信息进行智能化跟踪,对发票信息与企业账务信息进行有效比对,最终对增值税进行智能化申报。

3、消费税管理模块主要对企业的消费税纳税品目进行智能化识别,自动进行消费税税率的匹配,同时自动生成消费税纳税申报文件,并智能化地向税务机关报送。

4、个人所得税管理模块,主要针对大型企业作为代扣代缴义务人,大批量高频次地代扣代缴行为,进行智能化的管理。该模块与个人所得税移动端信息进行自动匹配,可以有效管理企业内部纳税人个税税前扣除的自动计算,并生成代扣代缴信息智能化地向税务机关报送。

5、涉税分析管理模块,可以将企业不同税种按照企业集团内部法人、区域进行分析管理,形成企业内部的纳税地图、领导驾驶舱等供辅助决策。同时可以对纳税信息按各种统计口径进行查询、分析;对企业税负进行智能化分析,并对未来纳税趋势进行智能化预测。

6、涉税风险管理模块,可按照企业预置的风险指标权重进行企业涉税风险分析,并可根据自身需要自动设置指标体系,从而对整个集团执行自动化地税务风险评估,并形成税务风险内部审计报告。

7、涉税知识管理模块,自动化地将税收政策法规与企业主营业务进行匹配,按照企业实际经营情况对企业涉税风险进行政策法规层面的提示,系统可以动态地对税收政策法规库进行维护,向企业税务或财务部门自动推送企业税收优惠政策信息,确保企业对税收优惠政策的及时享用。

8、涉税辅助管理模块,在企业集团内部对财税管理人员提供办税日历提示、发票真伪的验证查询、并通过系统预置的通讯工具在企业集团内部进行税收业务的沟通交流。

建设效果

1、通过对企业税务、财务报表指标的有机整合,帮助集团企业有效的进行全税种管理、真正实现了企业内部税务管理的360度覆盖,减少了人工干预所带来的潜在错误率,实现了企业税种管理的智能化。

2、涉税信息集中管理、提升税务风险管控能力、加强涉税信息分析预警等内容的整体解决方案,为企业财务内控、税务筹划等工作提供技术支撑。

3、展示企业运营成果,统计分析系统运行数据,通过数据可视化和报表导出的方式呈现系统运营成果。支持看可视化展现关键信息基础设施分布、风险分布、威胁趋势、专家队伍能力和资源配置情况,可导出资产特征信息、威胁信息、事件案例和通报提示等信息。

4、智能化的风险预警为企业高层进行财税方面的决策,提供科学的依据,从而杜绝决策失误对企业经营带来的巨大风险,真正实现了企业财税工作的全面数字化转型。